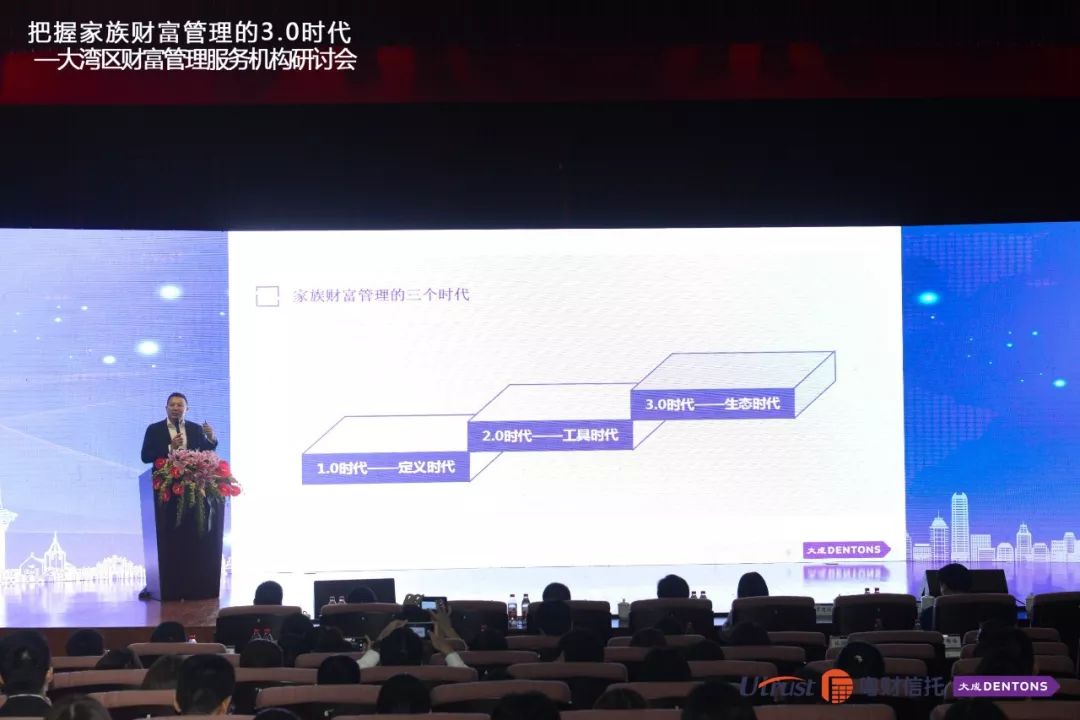

家族·热点 | 家族财富管理整体解决方案——大湾区家族财富管理服务机构研讨会圆桌实录

2019年5月25日,由广东粤财信托有限公司与大成律师事务所大湾区财富管理专业组主办,和丰家族办公室、中国家族力研究中心协办的“把握家族财富管理的3.0时代——大湾区家族财富管理服务机构研讨会”在广州顺利举办。

在大成律师事务所高级合伙人、大成中国区信托财产与财富保值专业组牵头人张钧律师主持的圆桌环节中,谢玲丽律师、张纬梁先生、沈颖思女士、钟萍女士等几位业界专家围绕“家族财富管理整体解决方案”这一主题展开讨论,一同探讨在家族财富管理生态中如何进行整体解决方案的设计。为了与大家分享圆桌环节中各种嘉宾的专业见解,现将会议内容整理如下:

张钧律师(主持人)

我认为整体解决方案其实就是两个字——“打通”,我们要把境内、境外的财富管理打通,把所有的财富管理工具,包括信托、保险、意愿安排、身份配置等等打通,同时我们要把私人财富管理、家族财富管理、家族企业的财富管理打通,总体而言,“打通”是一个大的逻辑。

很多人在讲“整体解决方案”,但是讲是一回事,落地又是另一回事。在这两年服务过程中,我们发现在落地过程中会出现一些问题,所以请几位专家能够做一个交流。首先请大成律师事务所高级合伙人、大成广州办公室财富管理专业组负责人谢玲丽律师分享一下大成对于家族财富管理整体解决方案的理解。

谢玲丽(大成广州办公室)

谢谢张律师。开场粤财信托陈彦卿董事长提到“所有的财富管理都离不开保护、管理与传承”,我们在做家族财富管理整体解决方案的过程中也是围绕“保护、管理与传承”这个逻辑进行思考和设计产品的。今天上午,大成律师事务所大湾区的财富管理专业组进行了内部闭门会议,结合我们之前的研究和积累,围绕“3+2”的产品体系进行了讨论。

“3+2”包括了私人财富管理,主要针对家族内部财富个人的需求,围绕家族成员的个人需求去做产品设计及服务支持;同时也涉及顶层结构设计,顶层结构设计是从家族的角度和家族企业的角度去思考,在这个过程中还会有细分,比如财富个人,他是高净值人群,同时他也是超高净值财富家族成员,又或者是家族企业的所有者,他就会有这个需求。做顶层结构设计的客户需要从上到下围绕着他的家族和家族企业进行设计,我们有能力为他们提供这方面的思考、建议和安排。

家族力整体提升实际上也是非常重要的。很多家族之所以要找家族治理专家,就是因为家族出现了危机,需要家族治理专家提供帮助和服务。我们可能先解决家族危机,在解决家族危机的过程当中,根据家族的诉求进一步去设计整体解决方案。

张钧律师(主持人)

谢玲丽律师是从法律角度来观察,那么在税务角度会有另外的观察。安永会计师事务所在全球的影响力众所周知。那么在中国家族全球财富配置过程中,安永是怎样给出解决方案的呢?请安永会计师事务所中国税务及法律部权益合伙人张纬梁先生跟我们分享。

张纬梁(安永会计师事务所)

好的,谢谢张律师。安永在私人财富的税务规划这个领域有很多年的经验,从安永的策略上来说,是先把已经成熟的全球理念拿到中国,虽然法域和客户的情况不同,面对的家族的状态可能也不同,但是家族财富规划的整体思路是相近的。

我接触到99%以上的客户情况都不是一个单一国家的问题,它往往涉及两个甚至三个以上国家或地区的问题,财产布局不同,身份不同,不同代的身份安排也会不同。案子做得越多,接触的客户案例越复杂,就会发现需要运用的专业知识越综合;涉及到的国家越多,就越需要找到特定的专业人士成为你团队的一员。所以单一的税务领域,也需要多个国家的专家团队参与,共同为客户提供方案。

站在客户的角度,我明白他需要的不是一个税务方案,他要的是一个综合解决方案,所以在提供方案的时候,一定是有很多合作伙伴、不同的机构一起协作配合才能够满足客户的需求,这是我的一点体会。

张钧律师(主持人)

当下一些财富管理机构服务者对税收有一些误区。这点想听听您的意见。

张纬梁(安永会计师事务所)

是误区也好,或者是不同策划者对于客户需求和架构的理解不同也好,不管是什么原因,都会造成同样一个解决方案在不同机构看时会有不同的见解。

例如,税务居民身份的解读,这是一个早些年特别热门的问题,尤其在CRS刚推出的时候。如果出现一个人有多个税务身份,在税务身份冲突的时候怎么去确认?这就涉及非常复杂的国际税务的技术要求,在这个事情上往往就需要找专业机构来做。

另外就是我们经常说到的信托征税问题。虽然目前暂时不涉及,但是未来可能往哪个方向发展,现在做架构的时候就要考虑进去。这对专业机构和客户都提出了更高的要求,因为当有一个明确的规则可以去遵守的时候,设计架构是相对容易的,而当规则不明确,仅靠预判来做规划是比较难的。所以在这些问题上的处理就体现出不同的水平,我们愿意找和我们有同样认知的机构一起配合。这是一个不停变化的过程,也是一个很有趣的从业经历。

张钧律师(主持人)

刚才您说的我体会比较深,现在很多人、很多机构在讲同样的概念,讲同样的工具,但是做不同的事情,就是因为服务的逻辑不一样,这是市场上存在的最大的一个问题。在整个家族财富整体解决方案过程中,法律筹划和税务筹划同样重要。

2016年以后,很多中国家族把财富管理的阵地转移到新加坡,新加坡私人银行对财富管理领域以及对华人财富家族的关注度也比较高的。所以下面请自新加坡银行大中华及北亚区主管沈颖思女士从这一角度谈谈新加坡私人银行对于中国家族海外财富管理整体解决方案的理解。同时也请沈总在谈整体解决方案过程中也对新加坡的家族办公室行业和相关服务做一个介绍。

沈颖思(新加坡银行)

好,谢谢张律师。今天很多关于CRS的问题,我就分享一下对CRS的看法。因为CRS出台,在个人开户的时候我们就要处理税务身份问题;BVI开户我们也要找到最后BVI公司的受益人是谁;家族信托也要找到信托的设立人,还有信托财产的分配也要看税务身份,所有问题都会涉及税务居民身份。很多客户找到我们,说我去找一个小岛国移民好了,这样就可以解决了是吗?其实不是的。拿到小岛国的居民身份并不意味着你拿到了税务居民身份。新加坡银行最近有很多客户咨询这个问题,我分享一下我们的解决方案:

我们可以帮助客户在新加坡成立一个家族办公室,然后聘请客户本人或者家族主要成员(后代满18岁也可以加入)。通过这个公司聘请他们,给他们发工资,在满足其他政策要求的情况下,他们就能拿到新加坡当地的税务身份,一定程度上就可以解决我们之前提到的个人财务、BVI公司、家族信托等问题。这个家族办公室也可以置入家族信托中去,也就是可以把所有的东西都放到同一个信托里解决客户现在的问题。这是我们可以提供的解决方案之一。

张钧律师(主持人)

在做财富管理过程中我们发现:很多当下的财富管理解决方案或财富管理的掩体,从未来看,实际上是财务管理的陷阱。所以在中国家族包括中国机构在服务过程中,需要非常谨慎。

钟萍女士是恒华保险代理创始人、董事长,提供保险方案定制服务。未来的时代就是一个定制的时代,请钟总以定制的角度分享如何给中国财富家族提供完整的解决方案。

钟萍(恒华保险代理)

好,谢谢张律师。恒华在2016年1月1日提出保险方案定制,当时中国保险的销售员将焦点更多地集中在自己的销售业绩,没有明白一份保险除了产品本身的特点以外,对客户未来的财富及幸福的关联,因此没有把保险的功能真正利用起来。

刚才几位专家提到的资产有5000万新币,也就是2.5个亿人民币,也提到信托至少1000万人民币门槛,现实中很多客户资产规模是在1000万以下,但是他可以通过搭建良好的架构,实现身家由1 000万向5000万,甚至是5亿、50亿的转变。

保险方案定制能够解决两个诉求:一是疾病、残疾、死亡等显性诉求;二是和法律、税务和资产紧密相关的隐形诉求。恒华想要做的事情是要健康保险行业业态,让保险销售人员在从业时能够把焦点放在客户身上。到底客户需要什么?在多年的实践中我们发现:保险这个单一的产品无法满足客户,所以才有了我们进入财富管理生态的机会,然后和律师、税务师等共同去服务高端客户。保险方案定制的逻辑是不仅要从产品和工具的配置上考虑,还需要综合考虑家族的整体情况以及家族企业的情况。

在为客户提供保险方案定制过程中我们发现,市场上很需要这样的服务逻辑和服务模式,即把焦点放在客户的需求上,客户需要的不仅仅是保险,而是前面我们提到的整体解决方案。我们从保险方案定制出发,最终帮助客户实现整体财富解决方案的落地。而整体财富管理方案的落地有赖于大成律师事务所这样的专业机构,以及和税务专家以及信托公司等机构的深入合作,我们可以将保险和信托做很好的融合,让客户可以通过保险方案定制实现整体财富解决方案的落地。

张钧律师(主持人)

保险的功能价值被社会低估,跟保险的销售水平有很大的关系。钟总讲到保险跟信托的结合,现在有很大的市场空间,这是可以深入去研究的。

通过几位嘉宾的分享,大家可以注意到,客户最终要的东西是一样的,是一个整体解决方案;其次,整体解决方案,单靠一个人、一个机构、一个团队是没有办法完成的,这就是构建“生态”的意义,整体解决方案和生态是匹配。

每个在这里从业的人都有很多真知灼见,最后请四位嘉宾分别用简短的几句话,为服务机构和专业人士提供一些建议。

刚才几位嘉宾的分享观点都很一致的,就是无论哪一个机构,我们要为客户提供的是一个整体解决方案,只不过客户的接入点不同,现在有了家族财富管理生态系统,无论从哪一个点介入,只要把这个生态系统平衡好,以后都能为客户提供整体解决方案服务!

而在我们这些年服务客户过程中,在处理一些之前其他人遗留下来的问题时,我发现一个非常重要的问题,就是家族立场。作为一个家族(企业)的服务者,我们每一个人都有自己特定的身份,我是律师,他是税务师,都会有特定的机构立场,但是只要我们为这个家族或者家族企业去服务的时候,我们就应该要站在家族的立场去提供服务,思考这个家族、这个企业它要的是怎样的服务?他今天要解决的问题,他将来可能面临的问题是怎样的?我们要有这样的远见。这是我个人的体会,家族立场非常重要。

张纬梁(安永会计师事务所)

建立生态圈这个概念跟我一直以来的想法和经验特别契合,我认为不同的机构之间要做到两点:一是做好分工,二是做好合作。分工就是要求大家做好自己本职工作,把自己的专业做到位;而只有合作才能真正的深入了解,并且通过深度交流,大家才能探索出一条适合中国客户的财富管理整体思路,这个可能跟国际不一样,所以大家一定要深度交流,多分享,这个市场很大,不需要恶性竞争。

沈颖思(新加坡银行)

我们银行常常说“One Bank One Team”,在财富管理生态圈里,我们是同一个团队,以后服务每一个大家族,就是由我们这个团队一起去服务他。

钟萍(恒华保险代理)

如果我们从自己的角度出发,只能够为我们客户提供基础的服务,当我们要去做深化服务和完整服务的时候,一定要借力,从不同的维度进行全面的思考,才能彻底解决客户的根本需求问题。所以我认为未来的发展,一定是“众对多”的服务模式,我非常的支持这种生态的延续和共同的发展。

张钧律师(主持人)

好,那让我们共同去延续我们的生态,共同做好整体解决方案,那么本轮的这个圆桌到此结束,谢谢大家!

来源:家族世代(FamilyGenerations)