通过三大关键里程碑实施家族投资战略

【家族声音】汇聚专业的信托筹划专家、家族(企业)治理专家、财富管理专家和家族办公室领袖,每周一期与大家分享私人财富管理、家族(企业)顶层结构设计、家族力整体提升、家族(企业)投融资及家族(企业)危机化解和争议解决等方面的经验和见解。

本文简要探讨如何通过三个循序渐进的关键里程碑实施家族投资战略。

关键里程碑一:起草家族投资政策声明书

只有在充分了解家族在投资中的角色、家族财富的主要威胁以及家族财富管理路线图后,家族投资政策声明书,这份家族投资战略指导手册才能充分发挥其作用。

投资政策声明书(IPS)是一个战略性的指导,用于规划和实施家族的投资计划。它提供了用于管理所投资资产的框架,并规定了管理投资组合的结构、内容和执行方式,以实现家族投资者的长远目标。

家族投资政策声明书的好处有很多:

第一,可以提供有关政策、实践和程序的书面材料,用于进行投资决策;

第二,可以设定一种清楚的基准和框架来确保相关参与者更替时的连续性;

第三,可以提供一种清晰的标准用于衡量和追踪计划中的投资是否实现了IPS目标,让参与者可以确信有一个合乎逻辑和有纪律的方法来管理投资计划;

最后,可以作为防御潜在纠纷的第一道防线。

为了起草家族投资政策声明书,首先应该建立家族对投资目标和目的的明确认识,进而协助家族确定在风险合适的水平上可接受的长期回报目标,以及对风险状况进行合适描述。

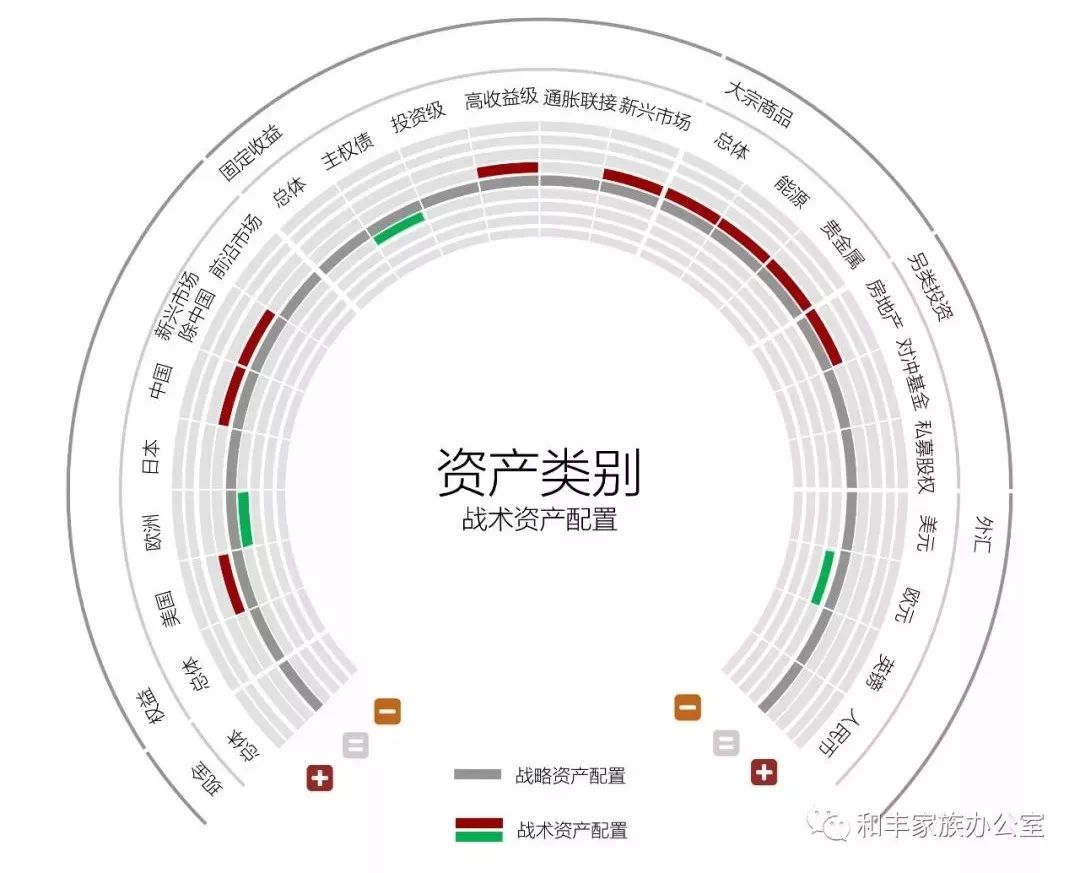

之后为管理可投资资产设定结构和流程,包括资产配置框架(如资产类型与基本假设、战略资产配置模型、投资组合回报预测、基于回报基础的其他假设、战略资产配置的更新与调整、再平衡的程序),资产类型与投资组合的组成,进而描述投资标的和基金经理的筛选标准及必须要遵守的任何限制,陈述该投资计划实施和管理的过程,确定该资金被管理和评估的时间跨度,制定评估投资组合资产表现的标准。

此外,还需定义决策过程及参与资产管理的所有各方的责任(如家族投资委员会义务与责任、资产管理人义务与责任、基金经理义务与责任、托管人义务与责任、投资政策声明书的审查与更新、会面与报告等内容),确保投资和参与投资管理过程中各方之间的有效沟通,确保控制和管理资金遵守所有适用的质量标准和法规要求。

关键里程碑二:建设家族投资执行体系

家族投资政策声明书是构建家族投资体系的重要起点,如何将书面的政策与执行有效结合才是家族投资战略的重要挑战。

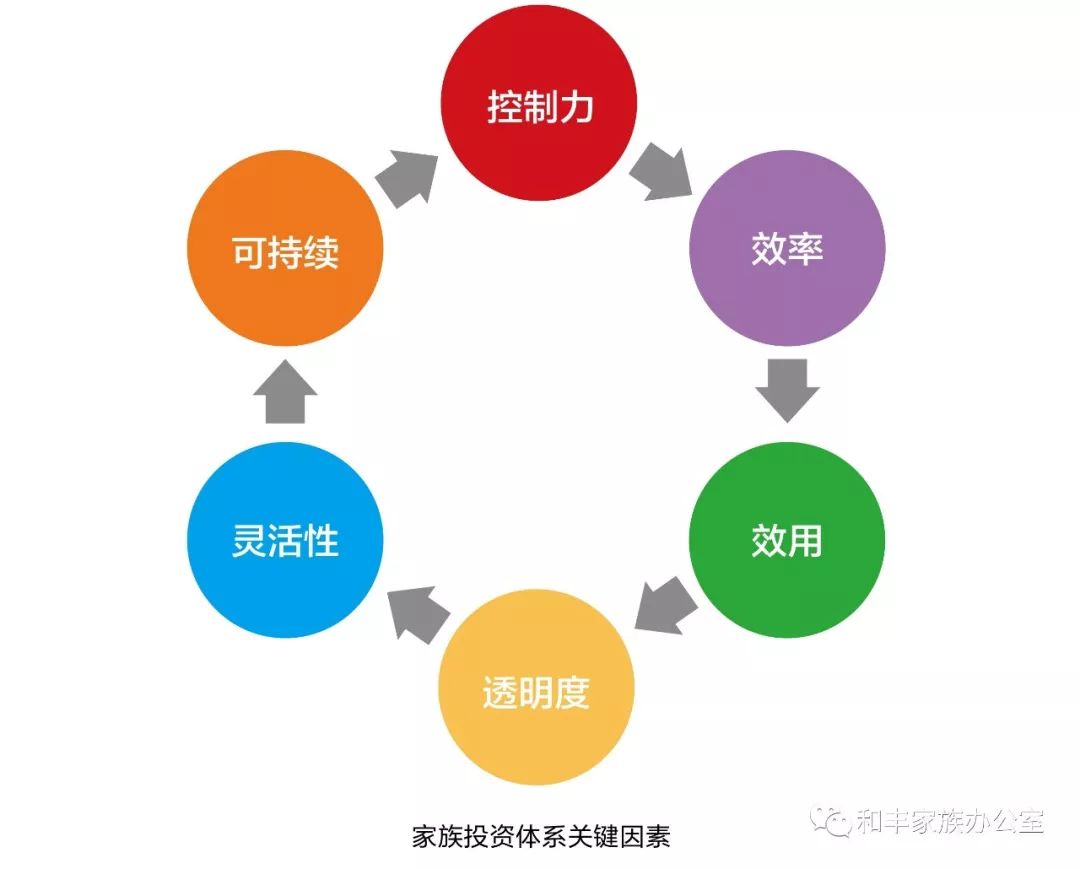

家族投资执行体系应以家族为核心,协同既有外部资源,整合目前已经形成的全球金融网络和业态。构建原则上,指向六大关键词:

一是控制力,即拥有充分的独立自主权;

二是高效,既指成本费用的可控性和合理性,又指管理层级的科学性、体系化,以及执行的有效性;

三是有效,即理论的有效性,涉及准确的市场分析和多元化得当的投资策略;

四是透明,覆盖面包含业绩的评估、底层资产的风险状况,最终投向,业绩归因多方面;

五是灵活性,具体表现为应对市场变化,投资者变化,提供流动性支持等;

六是可持续,即通过整个体系以及所依赖的各方资源稳定,支出控制在合理范围,通过对相关参与者持续教育,沟通顺畅,构建互信稳固,架构安全的投资体系。

关键里程碑三:投资定制的多元化资产组合

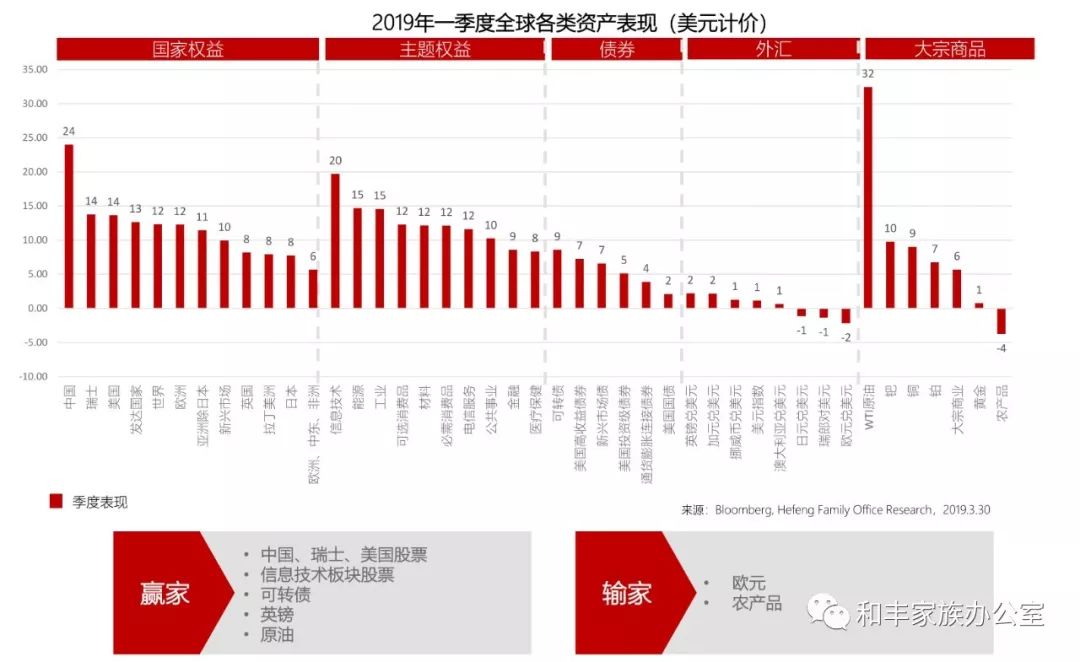

在拥有了恰当的投资政策,与高效的执行体系后,家族投资战略的最终落脚点是建立一个量身定制的“进可攻,退可守”的全球多元化资产组合金字塔。

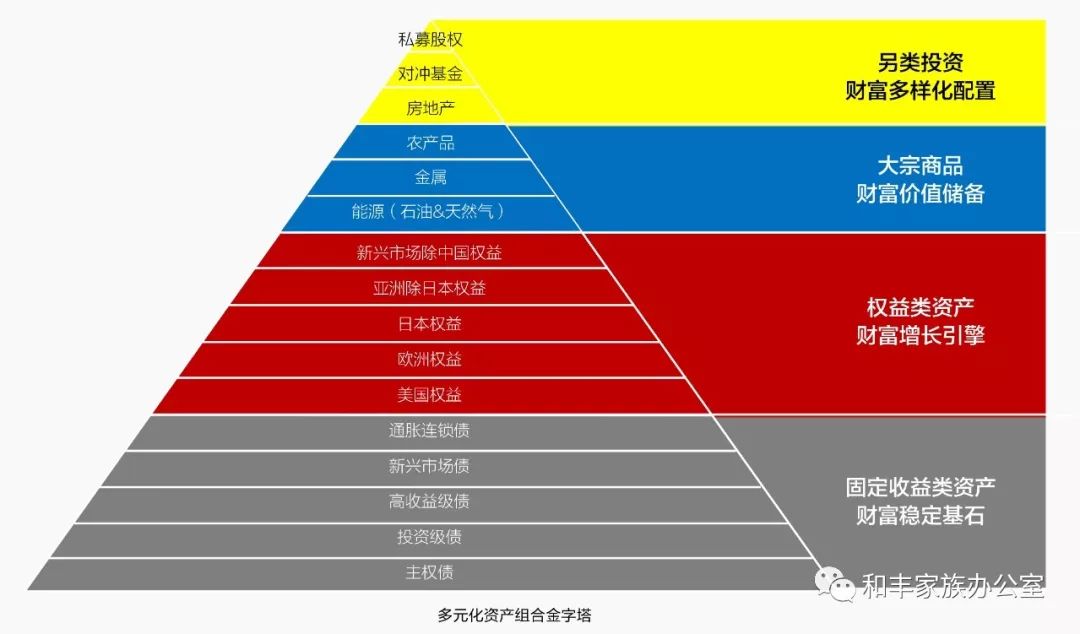

这个金字塔覆盖了全球主要的地域、币种与资产类型,作为家族投资的最顶层结构,分工明确,以固定收益为财富稳定基石,权益类资产作为增长引擎,大宗商品作为财富价值储备,另类投资作为财富多样化配置,其在家族投资体系的管理下各司其职发挥作用,确保在不论何种市场条件下,都能持续维护家族投资的可持续稳定增长。

最终,家族投资者明确自己的立场,在投资政策声明书的指导下,通过家族自己的投资体系,建立一个全球多地域多币种多资产类型的多元化投资组合,在持续的悉心经营管理下,冷静应对全球经济和金融市场的狂热与低谷,穿越时代起伏,惠及子孙后代,支持家族长远价值观的践行。

刘洋

和丰家族办公室多资产投资组合经理

香港大学金融工程硕士

中国家族力研究中心研究员

专业领域:聚焦于全球资产配置与投资组合管理,包括权益类资产投资、固定收益类资产投资、另类资产投资、金融衍生工具投资与投资组合风险管理;并整合境内外各类金融工具为个人/企业提供个性化的创造性金融工程解决方案。

更多精彩内容,欢迎关注我们的【家族企业书系•治理系列】及【家族(企业)治理与财富管理实战系列】。

书 籍 推 荐

全系列已在京东、当当、亚马逊上线

亦可以扫描下方二维码进入微店购买

[来源:和丰家族办公室,作者:刘洋]