和丰家族办公室首席投资官接受《亚洲投资者》采访:日本股票仍有上涨的潜力

《亚洲投资者》(AsianInvestor)是专注于亚太区资产管理行业的专业媒体,以其专业性、独家性和高品质内容成为受人尊重的品牌,并构建了亚太区机构投资人和资产管理者相互了解交流的平台。

近日,和丰家族办公室首席投资官鮑靝锋(Stephen Pau)与法国巴黎银行、瑞银财富管理、新加坡宝瑞私人银行、施罗德集团和日兴资产管理有限公司的多位投资专家接受《亚洲投资者》的采访,就2018年的日本股票市场发表见解。

”

越来越多的亚洲投资顾问建议他们的客户在2018年继续投资日本股票,但在如何投资上有不同看法。

国际观察人士表示,日本股市的前景看来很强劲,受益于更加稳定政治形势、宽松的货币政策和改善的公司盈利。

“我们喜欢日本,”法国巴黎银行财富管理股票咨询主管Gabriel Chan告诉《亚洲投资者》:“我们认为盈利势头仍是可持续的,我们在日本有非常宽松的货币政策,尤其是在安倍晋三再次赢得大选之后。”

瑞银财富管理首席投资官、日本经济学家Daiju Aoki补充说:“安倍在10月大选中取得的压倒性胜利给全球投资者带来了一些安慰。”他告诉《亚洲投资者》:“中国经济增长高于预期,也会对日本市场产生积极影响。”

“这些事件很好地支撑了日本股市,使其表现超出了我们最初的预期。”

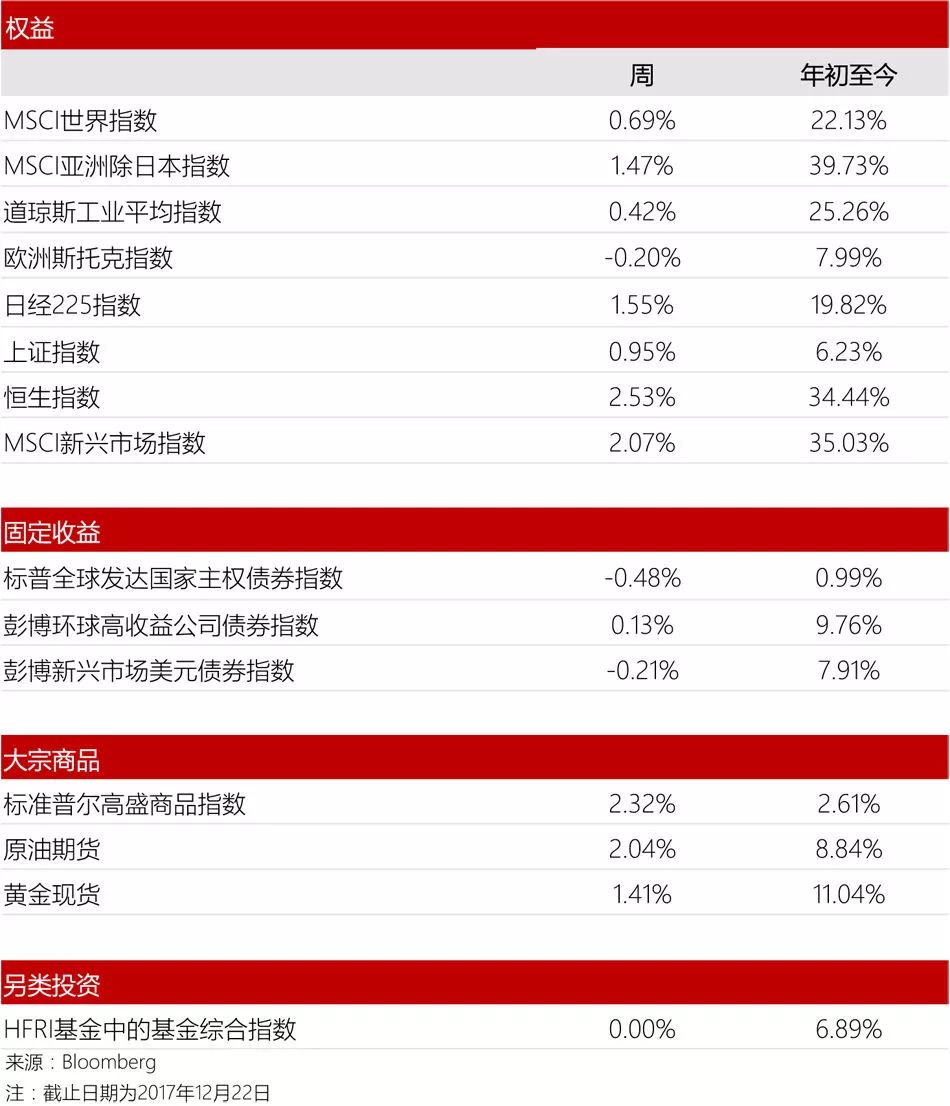

世界银行2017年12月份发布的一份报告显示,中国经济在2017年前三个季度增长了6.9%,超过了金融机构10月份预测的6.7%。截至11月30日,MSCI日本指数上涨23.5%,而日经225指数在2017年至12月29日上涨了19.1%。

施罗德集团12月份的报告指出:截至2017年第三季度,日本经济已连续7个季度增长,15年来首次出现这样的情况。但是投资顾问也指出:与历史平均估值和全球股市的估值相比,日本的总体市场估值仍然具有吸引力。

截至12月1日,日经225指数的市盈率为14.97,而12月1日的标准普尔500指数为25.57,截至11月30日的MSCI欧洲指数为19.75。

日兴资产管理有限公司负责人Masato Mishina补充说:“积极的势头和相对有吸引力的价格水平导致更多的机构投资者对日本股票感兴趣。”他对《亚洲投资者》表示:“全球利率处于上升趋势,为管理过度风险带来了挑战,因此2017年关注日本股票的投资者有所增加。”

虽然日本股市表现良好,但新加坡宝瑞私人银行首席投资官Bryan Goh 偏好精选型的股票投资策略。

他对《亚洲投资者》说,“日本股市仍然有很好的价值。如果你想投资受益于日本经济复苏的新经济公司,你应该找一个积极的经理人或者自主选股。”

Goh认为,日经225等基准指数都是由许多旧经济公司组成,比如重工业,它们的增长潜力较小。因此,通过交易所交易基金(ETF)或大型指数共同基金进入日本市场的投资者,在投资新经济成长股的同时,还需要投资旧经济公司,这可能会降低业绩。

和丰家族办公室首席投资官鮑靝锋(Stephen Pau)称,积极选股对于长期投资日本股市而言是可行的。

他对《亚洲投资者》说:“我们有些投资者是中长期的。我们会挑选一些日本股票,主要是科技股,来实现投资者的中长期目标。就构建投资组合而言,这更像是我们客户的核心持仓。”

不过,鮑靝锋(Stephen Pau)指出:“如果投资者寻找短期内最多6个月的风险敞口,例如做战术资产配置,使用ETF会更好。

投资者可以通过出售包含一篮子股票的ETF快速退出市场,而不需要分别卖出50-60只股票场,所以这是通过承担系统性风险以获得日本股市大市回报的快速方式。

法国巴黎银行的Gabriel Chan 补充说:“由于投资者对日本企业缺乏了解,以及股价的上涨,也可能使ETF成为投资者进入日本股市的更好选择。”

他表示:“一些客户对日本整体经济前景充满信心,但日本公司不熟悉,可能会选择购买跟踪日本主要指数的ETF,比如日经225指数。”

Chan解释道:“鉴于2017年的日经225指数走强,担心估值过高、但对个股感兴趣的投资者可以通过ETF来对冲市场的整体风险。他们可以建立个股的多头仓位,同时用将主要指数ETF作为底层资产的结构化产品来对冲整体市场的波动性。”

数据显示,大多数新进入日本股市的投资者正在通过ETF陆续进场。Broadridge的全球市场情报总监Barbara Ferraresi 表示:截至2017年10月底,约有420亿美元的股票资金流入日本基金和ETF。她对《亚洲投资者》说:“这又是一个ETF的故事,因为几乎所有的资金都流入了ETF。”

比较Broadridge 2016年的数据,2016年同期流入日本的股本约为320亿美元,其中290亿美元流入ETF。

日兴资产管理有限公司的Mishina证实,机构投资者正在通过ETF和指数基金,以及通过日本股票中性、中小企业和智能贝塔(Smart Beta)指数联结基金来投资日本股市。

“整体而言,日本的个人投资者今年在卖出个股,而在买入ETF。”瑞银的Aoki 补充道。

不过,这并不一定意味着投资者在2018年将对ETF更感兴趣。他坚称,“个人投资者认为,股价进一步上升空间正在变小。在过去几个月,我们看到他们对主动选股的基金越来越感兴趣,而不是购买被动跟踪指数的ETF。”

展望未来,Mishina预计2018年机构投资者对日本股市的兴趣将维持在高位,因为他们希望从日经指数潜在的持续上涨中受益。

宝瑞私人银行的Goh更具体地指出:日本人口老龄化是一个有吸引力的投资主题。 他说:“老龄化的人口主题非常丰富,因为你可以从技术的角度、消费者的角度、医疗的角度来挖掘它。”

Aoki也同意,投资者对于主题投资方式感兴趣,例如投资将受益于日本劳动力短缺问题的公司,以及服务、零售、机械和运输等行业。

法国巴黎银行的Chan说,日本的科技公司有机会。他说:“高科技公司实际上在为所有的知名品牌公司供货,但是他们的估值只是这些公司的一半,他们的股息支付也在增加。”

但Aoki指出,廉价的估值并不一定是投资者的决定性因素。他表示:“投资者更喜欢投资那些增长势头强劲的公司。在2017年,机械、电子部件和设备的表现都好于预期,投资者预计这种积极势头将持续到2018年。”

尽管和丰家族办公室的的鮑靝锋(Stephen Pau)在2018年对日本股市持乐观态度,但他还是以最近的神户钢铁数据造假丑闻为例,表达了对日本不佳的公司治理的担忧。这家日本钢铁制造商于2017年10月8日承认伪造了铝和铜产品的质量控制数据。

工资增长停滞和通货紧缩也在他的观测范围,“日本央行可能会改变目前宽松的货币政策。”

他说:“如果日本央行开始退出刺激计划,在最初可能会对日本股市造成负面影响。”

鲍靝锋先生(Stephen Pau)在全球投资领域拥有超过20年的经验。

曾任职于一家瑞士老牌家族办公室,负责亚太地区客户的投资组合管理,再之前在亚太区最大的投资机构之一——香港赛马会,负责管理多经理人投资组合。曾任职于德意志银行的微观量化策略组,业绩是机构投资者研究团队中量化/衍生品类别的前三名,之后又任职于宏观策略组。曾在英国摩根大通银行担任投资组合研究职位。曾任职于英国圣保罗旅行者保险公司,担任固定收益分析师。

拥有英国伦敦卡斯商学院精算硕士学位,是一名特许统计师和特许科学家。