2019年6月21日,亚洲风险香港峰会在香港丽思卡尔顿酒店成功举办。

此次亚洲风险香港峰会分为监管风险和投资管理两个分论坛,汇聚了400多位来自全球各行业的专家代表,超过45位业内顶尖专家作为演讲嘉宾,分享真知灼见、最佳投资策略、产品和解决方案,帮助与会人士充分把握和利用当前市场趋势和机会。

首席投资官专家会议:当波动性反弹时

在Invast Global首席执行官Gavin White的主持下,和丰家族办公室首席投资官Stephen Pau、FinEX Asia投资总监Daniel Jim以及Premia Partners合伙人兼联合首席投资官Laura Lui 一起围绕“波动性反弹”主题展开讨论,并拉开当天投资管理分论坛的序幕。

1.我们是否进入了一个固有的宏观/政治波动时代?(特朗普推文、社交媒体政治、英国脱欧、贸易战等)在这样的时代背景下这如何制定投资策略?

Daniel Jim:由于我们主要关注的是绝对回报策略,理论上更高的波动性应该可以开辟更多获得alpha的机会。我们的挑战在于如何抓住这些的机会,因为在过去,我们是从短时间内的大幅波动中捕捉机会,而现在是在长期的高波动性中寻找机会。

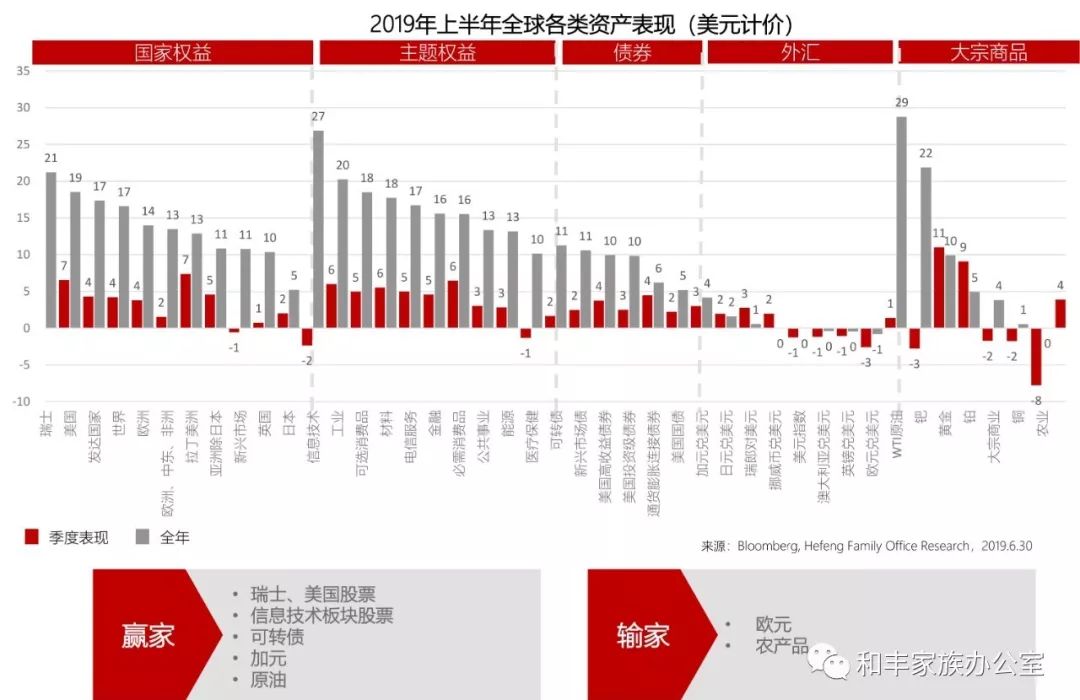

Stephen Pau:我们处于一个较晚的周期,估值并不便宜(特别是在美国),由于不同的外部因素/噪音的干扰,预计未来会更加坎坷,出现更多短期牛市/熊市行情。

Laura Lui:周期末期,收益率曲线倒挂,关键是分散化。从今年年初开始减少美国的风险敞口并转向新兴市场。在中美贸易战的背景下,中国的经济数据不乐观,但政策放松有助于实现增长目标。

2.从经济角度来看,我们处于低利率时代,股市似乎处于周期后期,2020年美国经济将陷入衰退的言论不断您的投资策将如何应对这些因素?

Daniel Jim:持续的收益策略将继续成为投资组合里一个很好的组成部分。

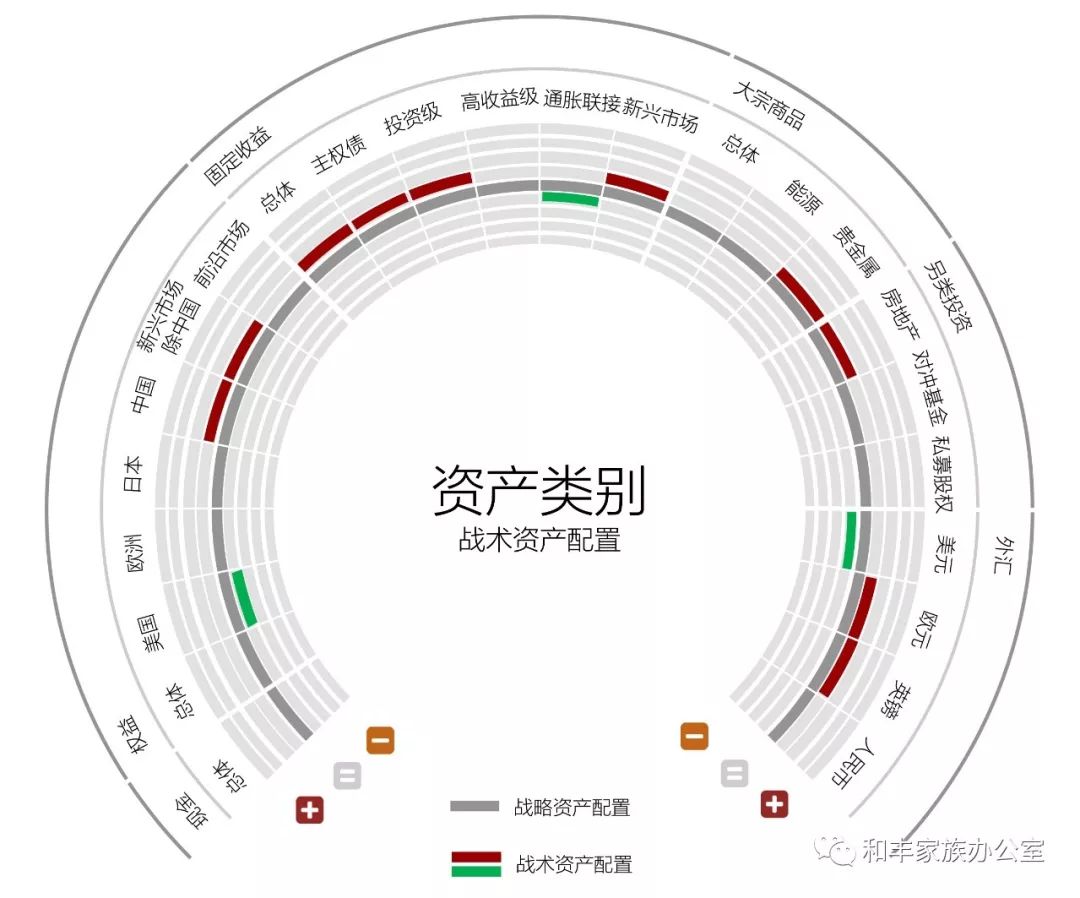

Stephen Pau:全球降息周期开启,俄罗斯、澳大利亚、印度和智利的央行已在6月降息。预计美联储可能会在第三季度/第四季度降息,这将为新兴市场国家的货币宽松提供更多空间。建议以收益策略为主,如债券和高股息股票,带来稳定的收入,也可配置黄金。

Laura Lui:随着新兴市场企业盈利增长回升,美国企业盈利增长放缓,预计将有更多资金流入新兴市场,从而刺激当地货币的需求。新兴市场国家,尤其是东盟,也将从贸易战中受益。

3.还有哪些因素对您的决策产生影响(监管改革/义务,流动性问题,市场错位或闪电崩溃等)

Daniel Jim:衡量内在的流动性风险以及对投资者的风险补偿是否合理是至关重要的。

4、您最担忧的问题是什么?

Daniel Jim:投资经理未按照提供的风险/回报指引对投资组合进行管理

5、市场的波动会带来机遇,当前有哪些独特的机会?

Daniel Jim:对新兴市场的误解和过度看空

Laura Lui:同意,我认为Daniel的意见可以代表我们的观点。

6.宏观波动是否使多资产策略变得至关重要?

Daniel Jim:不幸的是,我们往往会看到,在压力时期,所有资产类别的相关性都在增强。理解alpha来源是关键,而不仅仅是分散投资于不同类别的资产以降低整体风险。

7.哪些资产类别最适合当前市场条件。

Daniel Jim:就波动性和不确定性而言,所有资产类别都存在alpha机会,但如何识别这些机会是一项挑战。

Laura Lui:香港市场已有大量现金工具在港交所推出和上市,当存在太多不确定性时,我们确实看到,投资组合更多地配置信用风险较低的无风险资产。

8.当前环境下如何应用量化策略?不太适合还是更适合?

Daniel Jim:传统的量化策略在市场理性时更有效,因为基本上这些策略是依靠过去的数据以合理的方式预测未来。也就是说,对于非常短期的量化策略,可以通过应用均值回归的模型获得alpha。

Laura Lui:对于在中国A股的因子投资,不同的情况应使用不同的方法。但不适用于所有亚洲市场,例如,东盟规模太小,没有流动性,只有有限的历史数据供研究。可在周期后期对美国股票使用因子投资策略,如价值和成长因子。

关于【亚洲风险大会(Asia Risk Congress)】

亚洲风险大会(Asia Risk Congress)作为亚洲极具影响力的风险管理、衍生品和监管的行业活动,积极致力于提供顶尖的专业见解和最新的金融创新资讯,助力风险管理战略、科技进步和行业监管的发展。

亚洲风险大会(Asia Risk Congress)作为专业的交流平台,汇集全球知名的监管机构和银行高管、极具影响力的全球性金融机构和投资者,共同探讨行业的关键议题,专业领先的智识经验应对风险管理市场的危机和挑战,提前预估市场风险、分享创新战略技能和资源,在充满挑战的市场上实现共赢。

鲍靝锋先生(Stephen Pau)在全球投资领域拥有超过20年的经验。

曾任职于一家瑞士老牌家族办公室,负责亚太地区客户的投资组合管理,再之前在亚太区最大的投资机构之一——香港赛马会,负责管理多经理人投资组合。曾任职于德意志银行的微观量化策略组,业绩是机构投资者研究团队中量化/衍生品类别的前三名,之后又任职于宏观策略组。曾在英国摩根大通银行担任投资组合研究职位。曾任职于英国圣保罗旅行者保险公司,担任固定收益分析师。

拥有英国伦敦卡斯商学院精算硕士学位,是一名特许统计师和特许科学家。

[来源:和丰家族办公室]