家族·观点 | 关于慈善信托持续发展的几点思考——家族价值、信托治理与应用场景

慈善信托的发展速度、规模虽未必符合大多数人的期待,但其所能承载的社会价值及家族价值已经逐步显现;相关慈善信托的理论研究也日趋活跃,已经有关于慈善信托基本原理方面的专著问世;慈善信托的治理实践也日益丰富,在委托人、受托人及监察人等治理结构以及相应的治理机制上都已有了多层次的探索和创新。

慈善信托的发展自2016至今已经具有了一定规模,慈善中国的数据显示,截至2022年12月30日,已登记备案的慈善信托为1175单,2022年已备案单数为402单;慈善信托财产总规模约为50.5亿元人民币,2022年新增财产规模约为11.25亿元人民币。

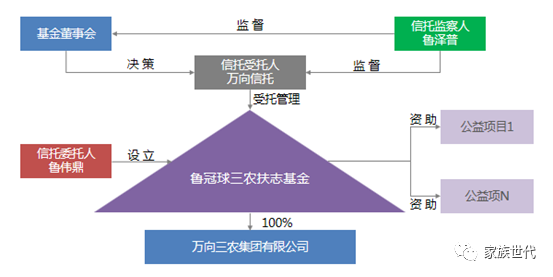

鲁冠球三农扶志基金慈善信托所持有资产(股权、现金及金融资产)净值达141.8亿元(以2021年12月末为基准日),是目前国内资产规模最大的慈善信托,也是首个资产规模超过百亿的慈善信托。

慈善信托发展存在的显性制约因素非常突出,如信托登记、慈善信托账户开户、捐赠票据开具及慈善信托税收优惠等等问题虽经多方呼吁,但始终未能如愿解决。除了这些显性制约因素以外,我们认为还有多个与慈善信托发展密切相关的问题值得关注,这些问题事实上已经成为慈善信托事业发展的隐性制约因素。

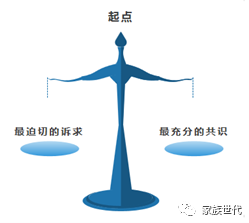

关于慈善信托的驱动力问题——重新认识慈善信托的家族价值。

慈善信托所能彰显的社会价值是被社会所广泛关注的,同时也是家族开展慈善事业的重要推动力量,就这一点是具有普遍社会共识的。但与此同时,伴随着慈善信托数量和规模的延续升势,单笔慈善信托大多存在规模较小的特点,尤其是诸多家族对慈善信托的浅尝辄止,表明慈善信托仍然欠缺内在的驱动力。

就家族慈善立场出发,慈善不应是出于对政府与公众的讨好,或者仅仅是对社会政策运动式的响应,更不应是哗众取宠的“作秀”。家族财富来源于家族的努力与福德,离不开时代所给予的机遇,更离不开社会与自然资源要素的广泛参与,家族只是特定化社会财富的创造者与管理者,家族慈善应是出于家族对社会与自然使命般的深刻关切,同时更应出于对家族价值的贯彻遵从。

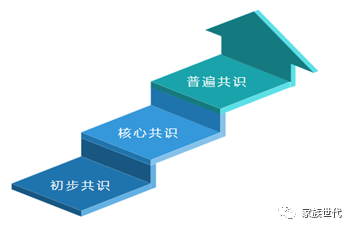

家族企业的研究表明,家族价值与社会价值的长期平衡是家族企业最重要的三大长寿基因之一。家族慈善恰恰是家族价值与社会价值的重要平衡器,是家族得以将自身内化的家族文化、理念、价值以及家族成员的活动,纳入社会价值观念与规则系统的重要方式。只有将慈善发展为家族成员的共同事业,在社会广泛尊重之下达成家族身份认同与家族普遍共识,家族才能永远地凝聚在一起。

家族慈善作为家族文化的重要载体,是家族关键的“训练场”,对家族人力资本、文化资本、社会资本及经济资本具有非常重要的、长久的价值。慈善信托因其慈善目的绝对公益性似乎无法给家族带来“看得见”的收益,因此很多家族无法准确认识慈善信托所蕴藏的家族价值,这是非常值得反思的。

当家族能够真正意识到慈善的家族价值时,真正地把慈善当成家族发展和传承的必然需要和选择时,包括慈善信托在内的家族慈善活动才会具有真正的、强大的内生驱动力,慈善才会在家族财富管理中占有一席之地,才可能会有必要的、合理的配置规模,才会是一项家族世代关注与共同投入的家族事业。

在慈善信托的发展中不仅应当突出社会价值,也要关注和强调家族价值,更应在制度设计及机制安排中充分尊重家族在慈善信托中关于家族价值的实现诉求,这才是激发包括家族慈善信托在内的家族慈善事业发展的根本动力。

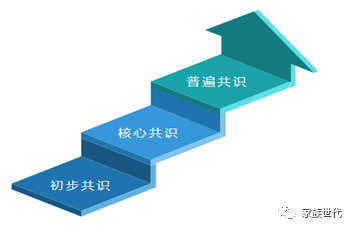

关于慈善信托治理的问题——在慈善信托治理中充分合理体现家族治理诉求。

信托作为多当事人、参与人的法律结构,不仅涉及到信托财产所有权、控制权、管理权及受益权的配置问题,更涉及到如何在范围上及时间上实现延续委托人意愿与影响的目的问题,慈善信托治理问题的存在是必然的。

而当下对于信托治理的关注本身就是被严重忽视的关键性问题,如何构建必要的信托治理结构与治理机制,如何配置信托的所有权结构,值得理论界与实务界深度研究与探索。

在慈善信托领域已经存在很多信托治理方面的创新与探索,而这些创新更多地来源于对于当前慈善信托实务路障的“博弈”,如现阶段关于委托人、受托人方面的创新大多源于类似的目的。相关创新中对于如何实现慈善信托有效的治理和长远发展,如何更充分地实现对家族价值的关注则相对较少。

慈善信托作为家族的训练场,家族的深度地、持久地参与是必要的,也是必然的;灵活性与主动性本身就是信托结构的本质特征,家族在法律容许的范围提出个性的治理诉求是合理的,也是必然的;家族往往将慈善信托作为家族治理实现的重要路径,期待慈善信托治理与家族治理的协同是肯定的,也是必然的。

在慈善信托治理中给予委托人合理的权利配置空间和意愿实现保障,通过必要的管理委员会设置与机制给予家族更充分的影响力,在监察人安排上从家族视角更为周到可靠,在慈善事务执行中保有家族更大的参与度,在慈善信托出现问题时让家族具有相应的决策权重,在保证公益目的、公益效果及保持完全公益性的前提下,这些相应的慈善信托治理取向应当得到必要的尊重和合理的实现。

从当下实践来看,慈善信托本身以及在慈善信托中处于核心地位的多数受托人,对于信托治理的关注度是不够的,从某种意义上讲多数受托人对慈善信托的认识与治理能力是存在较大提升空间的。这不仅抑制了慈善信托家族价值的实现,进而也影响了家族开展慈善信托的积极性。信托治理问题的关注与优化是慈善信托实质性发展的首要问题。

关于股权类慈善信托应用场景的问题——股权类慈善信托的关注与鼓励。

股权类信托是家族信托的重要场景,家族通过企业股权持有的经营性资产才是家族的关键资产,是家族财富保护、管理与传承的核心标的。虽然法律供给的不足与一些实务路障制约了境内股权信托的发展,但股权信托所承载的信托财产权价值决定了股权信托的未来,这事实上已经被境内股权信托顽强发展的实践所证明。

只有当慈善信托活动与家族的核心资产——股权强关联时,才能真正实现一个更为持久的家族远大目标,慈善信托才会与家族世代同行。尽管股权类慈善信托设立后,股权的财产属性将由私人财产转变为目的财产,但通过合理的机制安排并不会影响家族对于经营性资产的运营与管理。股权类慈善信托不仅不会挤占家族的流动性,更为重要的是实现家族财富与社会财富真正意义上的共生,从某种意义上将家族财富置于社会治理之下带来的必然是财富的更大安全。

股权类慈善信托的应用场景包括三大类:

其一,家族可以将特定事业板块的全部股权置入慈善信托,将该事业板块完整改造为家族影响力投资平台,如鲁冠球三农扶志基金就是这种模式。

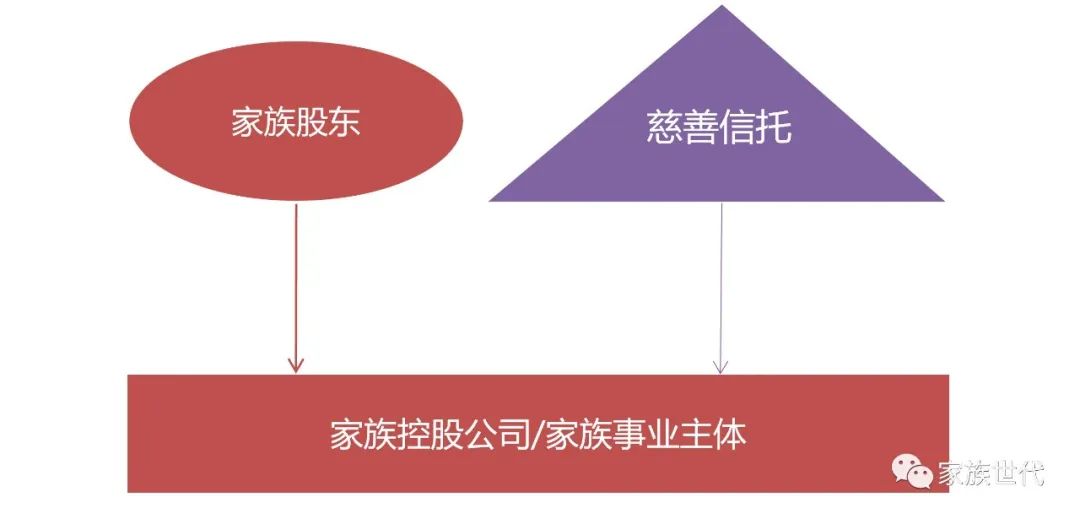

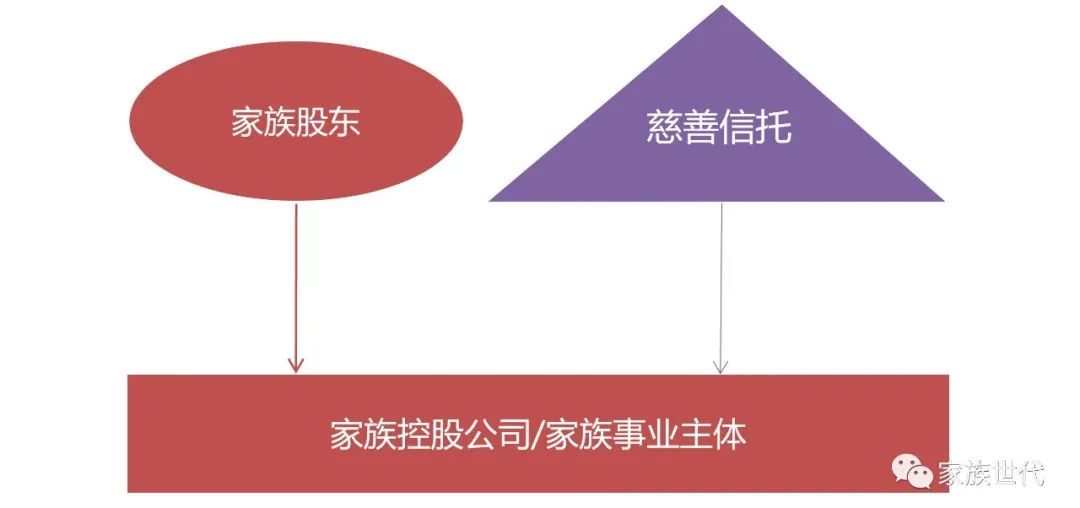

其二,家族可以将家族控股公司或家族实际经营的特定事业主体的部分股权置入慈善信托,实现家族财富的保护、管理和传承与家族慈善事业融合共生,这应当成为股权类慈善信托的主要模式。

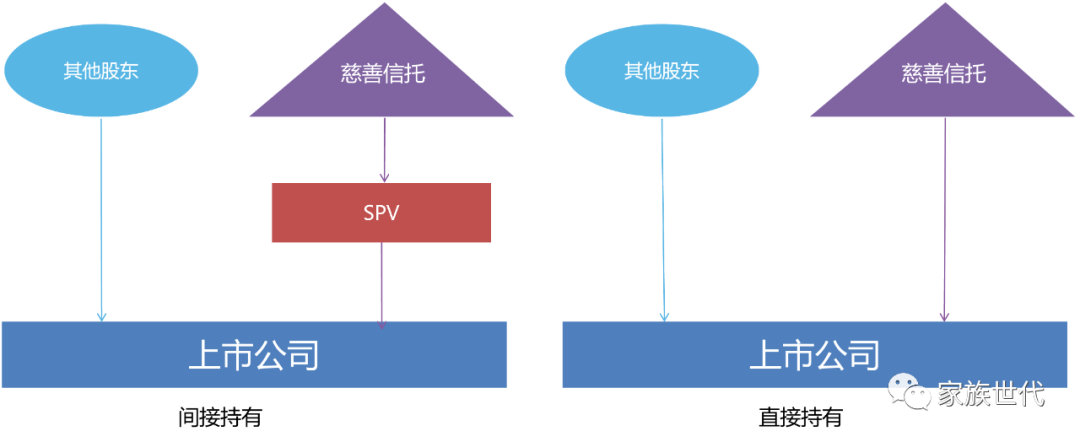

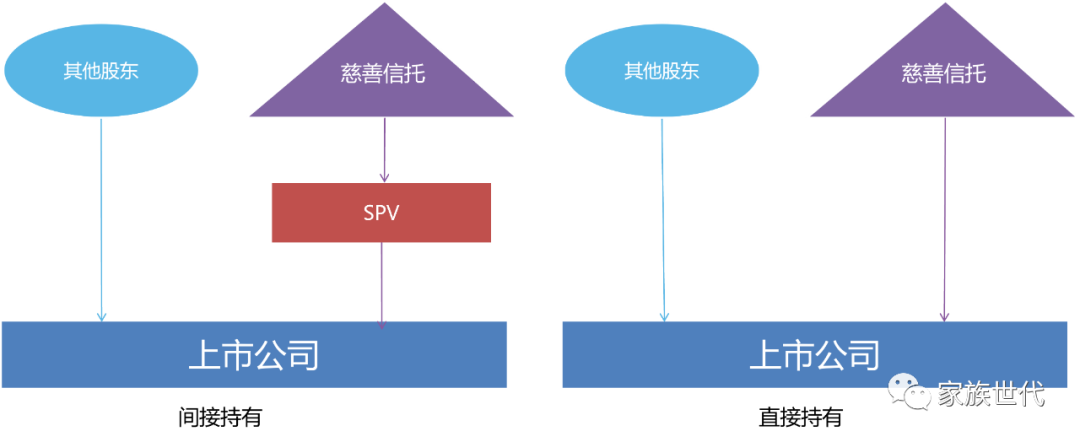

其三,家族可以将家族直接或间接持有的特定的上市公司股票置入慈善信托,通过慈善信托资产的管理与运用实现更稳定的慈善资产价值,这也是非常重要的实现路径。

即使存在诸多制约因素,从长远来看股权类慈善信托一定是未来的趋势。当然,股权类慈善信托涉及社会治理、家族治理、信托治理及企业治理的多层次平衡问题,如何让股权参与到慈善信托中来的同时,又不影响家族自身的流动性和企业的高质量发展,有很多问题需要进行更开放性的探索与研究。

毋庸讳言,当前慈善信托的隐性制约因素本质上是慈善信托文化方面的路障,路障的排除不可能一蹴而就,应当集行业之力在发展中逐步去克服和优化。只有在中国的慈善信托文化真正回归并成熟时,慈善信托才会迎来真正的春天。

谢玲丽

大成律师事务所高级合伙人

大成中国区家族办公室行业组负责人

大成广州办公室财富管理专业组负责人

和丰家族办公室首席法律筹划专家

国际信托与财产从业者协会(STEP)全权会员(TEP)

中国家族力研究中心联席主任

暨南大学管理学院家族企业研究中心副主任

梁嘉颖

大成律师事务所合伙人

和丰家族办公室家族(企业)治理专家

中国家族力研究中心研究员

暨南大学管理学院家族企业研究中心研究员

胡 弯

大成律师事务所合伙人

和丰家族办公室家族(企业)顶层结构设计专家

国际信托与财产从业者协会(STEP)全权会员(TEP)

广东省律师协会信托与财富管理法律专业委员会委员

广州市律师协会信托与财富传承业务专业委员会委员

暨南大学管理学院家族企业研究中心研究员

中国家族力研究中心副秘书长

[来源:家族世代(ID:FamilyGenerations),作者:谢玲丽、梁嘉颖、胡弯]

原文始发于微信公众号(家族世代):家族·观点 | 关于慈善信托持续发展的几点思考——家族价值、信托治理与应用场景