“配偶名下”,并非逃避债务的安全港——从贾跃亭的案例说起

【家族声音】汇聚专业的信托筹划专家、家族(企业)治理专家、财富管理专家和家族办公室领袖,每周一期与大家探讨家族(企业)的保护、管理与传承,分享家族(企业)治理、私人财富管理、家族企业投融资、家族信托和家族企业集团化等方面的经验和见解。

2017年7月3日,乐视创始人贾跃亭先生及其妻子甘薇女士名下的12亿存款被法院冻结。就在大家纷纷不看好贾跃亭的造车梦时,时隔一年,近日恒大许家印赴美视察法拉第汽车公司,而作为FF全球CEO贾跃亭则携全体高管团队进行了迎接。今天,我们就从贾跃亭的案例说起,看看“配偶名下”是否是逃避债务的安全港。

乐视网于2010年上市,至2016年总营业额219亿元,股东的净利润5.5亿元,总市值超过600亿元。曾经的乐视经历了10多年的发展,已然是国内首屈一指的互联网企业。

而乐视控股集团的创始人贾跃亭先生在2016年胡润百富榜中更是排名第31位、2016胡润IT富豪榜排名第八位、2016福布斯中国富豪榜排名第37位。从常理出发,如果不是出现难以应付的重大困难,像贾跃亭先生这样的公众人物,应该不会让事态发展到名下存款、股权都被法院冻结的地步。

乐视从2013年起资金链紧张,贾跃亭不断将其个人持股进行质押,从而缓解乐视的资金紧张。2017年7月3日,乐视创始人贾跃亭先生及其妻子甘薇女士名下的12亿存款以及价值达到159.27亿元乐视网股权被法院冻结。

在有关贾跃亭先生的这起债务事件中,特别引人关注的是,其妻子甘薇女士以直接当事人的身份出现在法院的裁定书中。上海高院民事裁定书(2017)沪民初19号冻结被申请人乐风移动香港有限公司、乐视移动智能信息技术(北京)有限公司、乐视控股(北京)有限公司、贾跃亭、甘薇名下存款共计人民币12.37亿元,或查封、扣押其他等值财产。

有限责任出发 无限责任收场——中国商人的悲剧

乐视作为国内第一家在A股上市的视频网站,发展至横跨电视、手机、汽车、金融等诸多板块的多元化现代企业,乐视网用短短几年时间成为我国互联网企业发展史上一道特殊的风景,形成了独有的“乐视现象”。

但企业的发展不仅需要扩张和进攻,更需要学会稳固和防守,掌握好发展节奏,才能使企业持续经营。在企业膨胀的背后,我们考虑更多的,是家族企业在面对经营挫折时,家族是否还能拥有一部分不受影响的资产,既为家族成员提供生活支持,亦可用作来日东山再起的启动资金。贾跃亭作为不可一世的商业枭雄,最后发展到夫妻名下的每一分钱都被法院查封,既让人感慨,亦发人深省。

企业非理性的膨胀,商业决断的错误固然是一方面的原因,但未能构建家业和企业之间有效的风险隔离安排,又何尝不是他在中国失败的重要原因。

贾跃亭为了非上市板块能够持续经营,不断在几个板块之间进行资金腾挪转移,几个事业板块之间没有基本的风险隔离;同时多次反复用自己家族持有的股权做质押融资,换取银行的低息用夫妻资产做担保,企业与家庭没有明确的界线,导致企业风险与家庭风险互相牵制和影响。最终某个板块的商业风险爆发,牵连到整个商业帝国,还搭上了个人的身家。

贾跃亭以如此方式经营家业和企业,以如此方式向我们“告别”,不禁让人对他作为企业家的责任感、作为一家之主的责任感提出双重质疑。

贾跃亭的行事风格,在中国商界绝非孤例。事实上中国许多企业家已经习惯了从有限责任出发,以无限责任收场,最终让整个家族为商业上的失误买单。

配偶名下 并非逃避债务的安全港——中国法律的视角

贾跃亭的太太甘薇一直行事低调,直到上海高院一纸冻结贾跃亭、甘薇名下存款12.37亿元的裁决书把甘薇也推向了风口浪尖。对于甘薇的财产应不应当被查封,多数观点认为,妻子的财产不应为丈夫的生意买单。

当然,甘薇很有可能与贾跃亭共同为乐视的金融借贷提供了担保,签署了担保合同;或者甘薇虽没有直接签署担保合同,但贾跃亭个人以夫妻共同财产对外提供了担保。这一切在商界太过常见,也让企业主妻子名下的财产卷入到丈夫,甚至家族企业的债务中。

根据法律的规定,甘薇名下的财产很可能被用来偿还夫妻共同债务了。除非甘薇能够证明银行与贾跃亭之间有约定为贾跃亭个人债务或者夫妻之间对财产约定归各自所有,且银行知道该约定的情况下,甘薇名下的资产才能得以幸免。

现在,很多企业家运用自己的“民间智慧”,在一感到企业发展形势不妙时,马上与妻子离婚,并通过《离婚协议》的方式把全部资产都转移给妻子,自己净身出户。是否有效呢?在我们看来,民政局真应该在大门口贴个告示写明“离婚不能避债”。因为,只要债务是在贾跃亭和甘薇夫妻关系存续期间产生的,就属于双方的共同债务,即使后面两人离婚,甘薇依然要对该笔债务承担责任,就算他们俩的离婚协议或者人民法院判决资产都归甘薇,债权人仍有权向夫妻二人主张权利。

实际上类似贾跃亭的情况在我们从事多年的私人财富服务过程中,属于普遍现象。有些企业家的家人确实很冤,企业家为了企业的运营借款,动辄就是几个亿,全部的借款又投入到企业的生产当中去,一分钱都没有往家里拿,更甚的把家庭其他成员的钱都投进去了。如果换个角度想,要想保留住妻子的财产,能否认为贾跃亭的借款为用于公司经营而非夫妻共同生活?

司法实践中的观点,是更倾向于认为贾跃亭的借款用于所控股公司的经营活动系夫妻共同生活中的共同经营活动,应当认定为夫妻共同债务。因为贾跃亭系上述公司控股股东、法定代表人,所借款项从形式上看是用于公司的经营活动,但公司的经营状况直接决定贾跃亭的个人经济利益,进而决定其家庭收益。贾跃亭的借款行为既是为了公司利益,也是为了个人利益,其实质属于夫妻共同的经营活动,所以应当会认定是贾跃亭和甘薇的共同债务。

因此,企业家应用民间智慧将资产放在配偶名下,并非逃避债务的安全港,企业家及配偶的资产会因共同担保或者共同债务的问题为企业承担连带清偿责任。

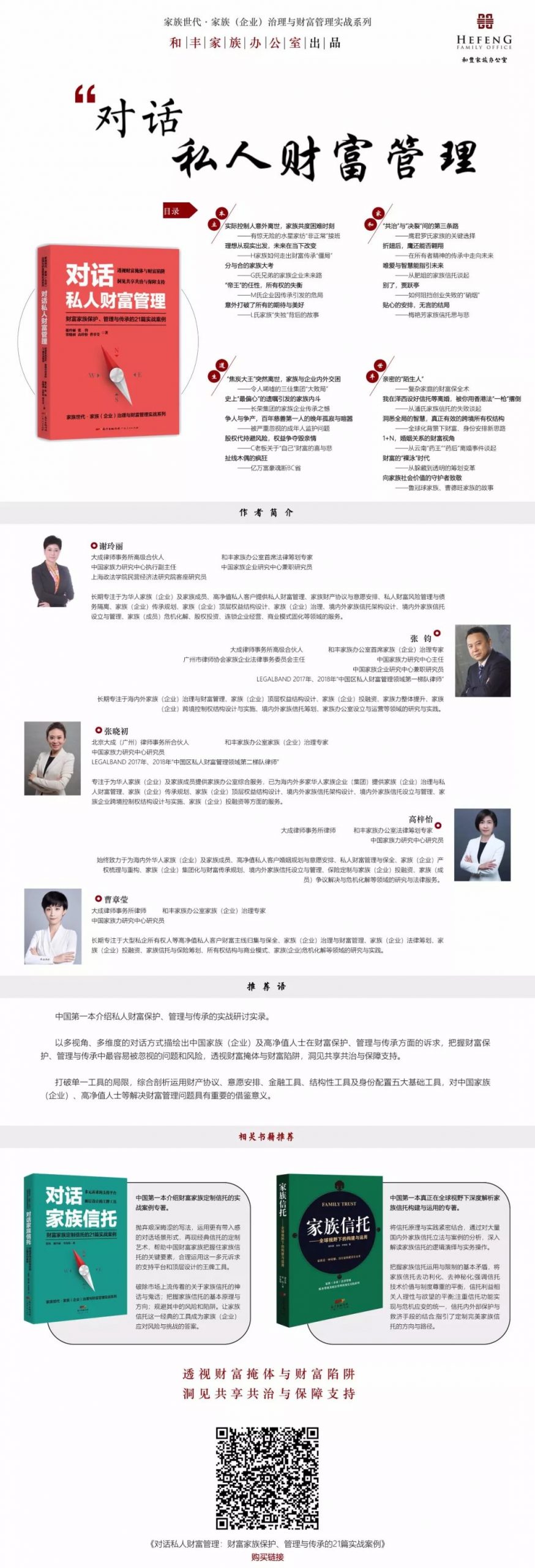

更多精彩内容,也请欢迎关注我们最新发布的家族(企业)治理与财富管理实战系列:《对话私人财富管理——财富家族保护、管理与传承的21篇实战案例》。

新 书 推 荐

本书将陆续在京东、当当、亚马逊上线,

大家也可以扫描下方二维码进入微店购买

胡弯

和丰家族办公室法律筹划专家

北京大成(广州)律师事务所律师

美国伊利诺伊大学香槟分校法学硕士

专注于家族(企业)治理、家族信托架构设计、跨境并购与重组、公司治理与商业模式、商业体系(集团化)构建、公司及项目法务综合支持、民商事仲裁与诉讼等领域的研究与实务。

[来源:和丰家族办公室,作者:胡弯]