家族保留控制权的防线——股权赎回和转让政策

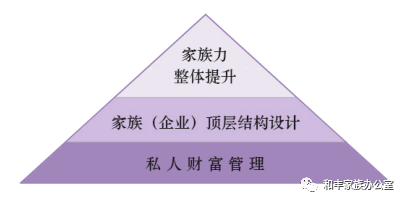

【家族声音】汇聚专业的信托筹划专家、家族(企业)治理专家、财富管理专家和家族办公室专家,每周与大家分享私人财富管理、家族(企业)顶层结构设计、家族力整体提升、家族(企业)投融资及家族(企业)危机化解和争议解决等方面的经验和见解。

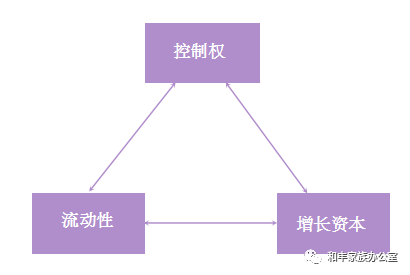

如果家族企业股东真想退出企业以换得流动性,那此时家族(企业)应该如何应对?此时,所有权结构的柔性安排就显得尤为重要,应有股权的赎回和转让政策保护家族企业控制权。

说到股权的赎回和转让政策,穆里耶兹家族是个范例,低调平稳传承了一个多世纪,家族至今仍控制家族企业八成以上股权,虽然不是传承时间最长的家族,但绝对可以称得上传承最平稳的家族之一。这很大程度上得益于他们的股权退出政策:

1. 如果有股东想要退出,家族将会购买其股权,这可以说明家族对所有者将股权出售给外人是有限制的。

2. 设立了专门的流动资金来满足股东的流动性需求,可以推测,这个资金不仅可以用来赎回股权,还可以用来满足股东的其他流动性需求。

3. 家族委员会负责对想退出的股东进行安排,这说明家族需要有专门的决策机构或个人来负责对股东的流动性进行管理。

4. 股东退出必须是事先通知的,这种流动性安排是需要事先沟通和安排。

在实践中,许多家族企业除了用家族信托、家族控股公司来持有家族企业股权外,还会特意留少部分家族企业股权由家族成员个人持有,这也是出于所有权结构的柔性安排,为家族成员出售少量股权换取流动性做好准备。水星家纺的李氏家族和鹰君集团的罗氏家族便是如此。

这样的安排确实是充满智慧的,事实上可能也有税务筹划的考量。家族保持股权集中的同时,也保留了家族股东获得流动性的可能。如果有家族企业股东真的迫不得己要出售家族企业股权,这也不会对家族企业的控制权产生影响。

要特别强调基于家族财富多元化而产生的流动性需求。在家族企业发展的初期,家族的财富绝大部分集中在企业股权,而传到第二代、第三代时,部分家族成员为了分散风险,有将部分企业股权转为其他类型资产的需求,此时股权的赎回和转让政策也会发挥作用。需要注意的是,家族对家族企业控制权的保留仍然是家族财富多元化的根本前提。

[文章来源:摘自《对话家族顶层结构——家族财富管理整体解决方案的27堂课》,作者:张 钧、蒋松丞、张东兰、赖逸凡、胡 弯]

更多精彩内容,欢迎关注【家族(企业)治理与财富管理实战系列】。

【新 书 推 荐】

广东人民出版社天猫旗舰店上线