【家族声音】汇聚专业的信托筹划专家、家族(企业)治理专家和家族办公室领袖,每周一期与大家探讨家族(企业)的保护、管理与传承,分享家族(企业)治理、私人财富管理、家族企业投融资、家族信托和家族企业集团化等方面的经验和见解。

中国家族选择在海外置业已然成为趋势,但即便我们对海外市场已经有一定的了解,海外置业仍然是艰难的一步,会遇见许多没有遭遇到的挑战和难题,需要慎重筹划。今天信托君就举个例子,以香港账户资金购置新加坡商业地产的实施路径。

家族信托

顶层所有权结构的王牌工具

海外置业这件事,比较忌讳“一把过”而没有任何回旋的余地,所以我们设计具体路径时会首先要求企业家明白一个逻辑,海外置业需要从四个层面去考虑:

-

所有权结构安排:核心是要有稳定的控制权结构、灵活的交易结构和可靠的保护结构;

-

成本考虑:家族海外置业将产生持有成本、交易成本和退出成本,需要整体进行税务筹划;

-

风险控制:国内与国外监管合规性、合法性;

-

家族治理安排:包括家族信托治理、家族企业治理和更高层面的家族治理。

家族信托

降低成本与风险的灵活投资工具

那么,为什么要用家族信托进行海外置业?在海外项目的持有和交易环节中,家族信托的优势是什么?

1、简练高效的持有结构

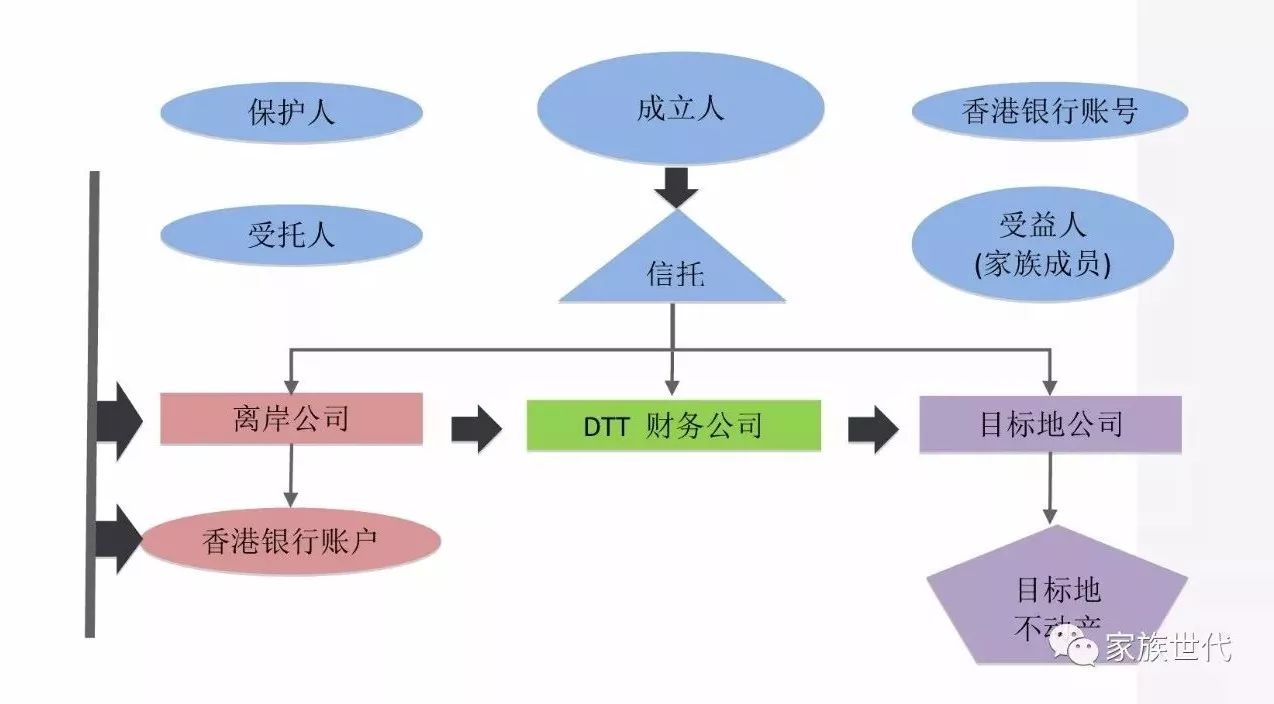

这个架构已经考虑到了家族对海外资产的持有结构和持有成本:

我们先看一端,在香港法律之下,由‘信托——香港公司——香港银行账户’的间接持有结构在某些资产管理行为的实施上,会更有税务成本优势。这也是实操中大多数受托人的经验选择。

我们再来看另一端,为什么选择“信托——公司——商业地产”的结构来持有商业地产呢?如果只是简单的“信托——商业地产”方式直接管理商业地产,必然导致受托人内部结构的复杂化,每次针对商业地产的重要事项均需要受托人作出决策,从管理成本和效率上都不是最优化的选择。此外,实践中受托人也会主动要求增加一层公司,以免自身陷入到管理家族企业的麻烦与风险之中。

2、税务成本节约的有效工具

首先,以新设的新加坡公司持有新加坡不动产可以享受多方面的税收优惠。

其次,香港公司和新加坡公司之间设立财务公司,完成资金通过借款方式用于购置商业地产,未来新加坡公司需要对借款还本付息,利息可以计入新加坡公司的成本,降低新加坡公司需要交纳的所得税。因此,借款投资比直接投资更能够降低新加坡公司的税务成本。

从新加坡公司支付给财务公司的利息需缴纳15%预提税。但如果财务公司注册地在与新加坡有避免双重征税条约的国家或地区,则可以显著减少预提所得税。具有此种优势的财务公司,我们简称为DTT财物公司。

以香港账户资金购买新加坡商业地产,DTT财务公司的设立地最好与新加坡(商业地产所在地)、香港(银行账户设立地)都有双边税收协定。这样DTT财务公司可有效利用双边税收协定,降低资金在香港公司与新加坡公司之间的流转的税务成本。

根据各国最新的立法趋势,如果想要使DTT财务公司能够利用避免双重征税协定,那么DTT财务公司必须具有经营实质,而不仅仅是一个通道。关于经营实质,不同的避免双重征税协定有不同的要求和规定,想零成本操作已几乎不可能。

张东兰

和丰家族办公室家族(企业)治理专家

北京大成(广州)律师事务所律师

中国家族经营研究中心研究员

中山大学岭南(大学)学院民营企业研究中心研究员

专注于家族(企业)治理与财富管理、信托架构设计、公司治理与商业模式、商业体系(集团化)构建、投资与并购、私募股权与风险投资、民商事仲裁与诉讼等领域的研究与实务。

[来源:家族世代,作者:张东兰]