理想从现实出发,未来在当下改变——H家族如何走出财富传承“僵局”

【家族声音】汇聚专业的信托筹划专家、家族(企业)治理专家、财富管理专家和家族办公室领袖,每周一期与大家探讨家族(企业)的保护、管理与传承,分享家族(企业)治理、私人财富管理、家族企业投融资、家族信托和家族企业集团化等方面的经验和见解。

典型的中国式家族企业布局

多元集团 家族共治

H氏家族拥有一个庞大的商业帝国,家族事业涉及制造业、地产及投融资等三个主要领域。H氏企业中,H先生与L女士虽然已经不再具体管理更多企业事务,但是“权杖”依然没有完全交出,H先生依然担任集团的董事长;长子作为集团总裁,是第二代的领导核心,同时三个子女又分别负责一个业务版块,分工明确。在所有权安排上,对内而言,家族中子女平等,各子女在集团中持有相同比例的股权。

传承难题

父母想听 子女不说

从H家族的所有权结构安排、子女的培养与教育、家族事业的产业布局等方面来看,家族的两位一代创业者是比较有远见的,对于家族的传承有比较深入思考。但是,至今依然没有完成最后真正的交接班,显然还是没有完全考虑清楚并做出最后的选择。

父母认为家族企业的传承是整个家族共同的事情,非常希望尊重和听取子女的意见。但或许是担心自己的观点与父母或兄弟姐妹不一致,让父母不开心,并影响兄弟姐妹之间的关系和感情,子女们都不肯轻易表达。所以形成了一个很有意思的局面,父母想听,但子女不说。

最后变成老人无法把握子女的真实想法,又担心不恰当的安排会带来不必要的负面影响和冲突,所以很多家族传承的安排就是这样被耽误下来了。这是一个非常大的风险。

目标再美好

也得从现实出发

H先生与L女士看了很多关于家族传承方面的书,甚至上了很多这样的课程。听了一些关于家族宪法的提法,最早是想制定家族宪法;随着这几年家族办公室的发展,又希望建立自己的家族办公室。H家族身边有很多这方面的专家,为什么始终推动不了家族传承的事呢?

之所以进展不大,主要原因是目标定得太大,家族并没有做好相应的心理准备,家族内部的治理水平也没有发展到这个阶段,暂时也不具备相应的条件。H家族在家族财富传承中考虑了很多目标,但都比较远,很难落地。还是应当从现实出发,从最基础的做起,才最切合实际。

H家族应该以家族产权梳理、家族财产协议和遗嘱作为传承规划的起点。这样似乎看起来起点低了,但从财富传承角度来看,这是很重要的,当然也是家族财富传承的“底线”。

H家族的财产庞大且复杂,应该从三个步骤开始家族财富传承规划:

第一步:财产系统梳理,确定家族财产权属状况;

第二步:财产协议确定家族财产真实归属与边界;

第三步:意愿安排(遗嘱)表达基本愿望与财产分配安排。

但当家族做完这一些基础安排后会发现,基础目标虽然实现了,但从家业长青的角度,目标还是无法实现的。这个时候家族可能会意识到所有权结构调整与优化,家族内部治理机构与管理规章等是家族必须建立和完善的。

总结来说,财富家族的传承安排应当从现实出发,用现在改变未来,从最基础的着手,循序渐进逐步构建起完整的财富管理体系。

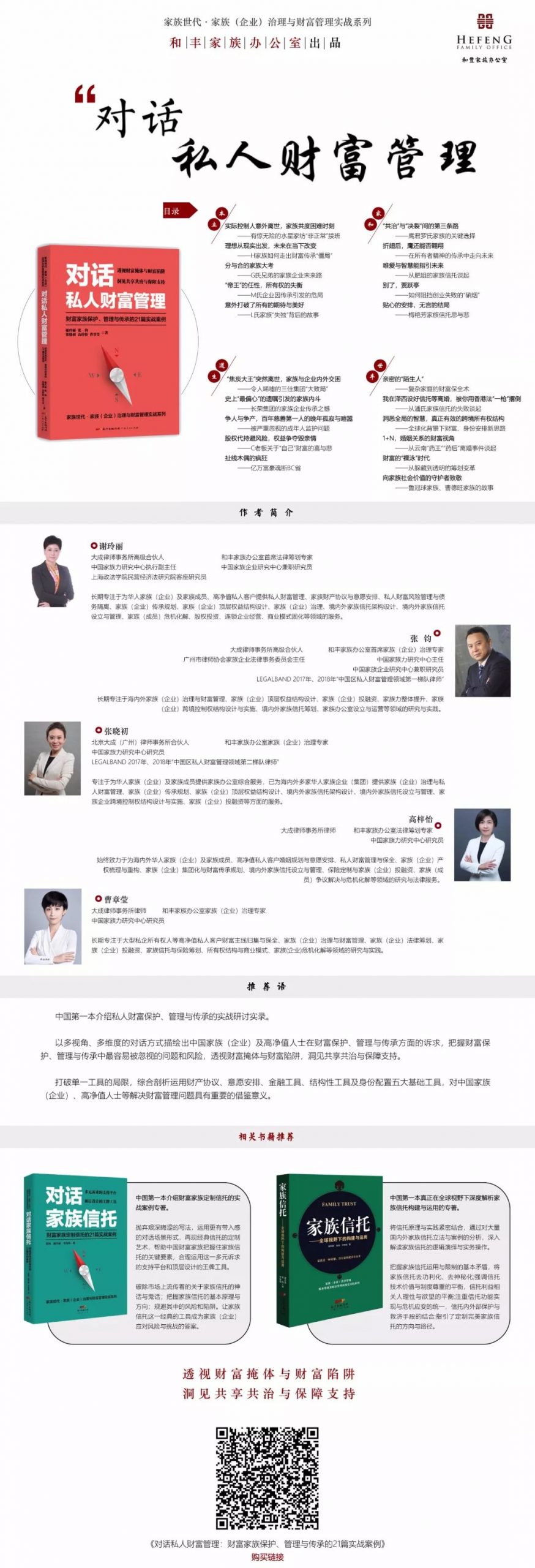

以上提及的工具在家族财富传承中具体如何运用?财产协议如何实现家族财富的“分得清”和“合得好”?遗嘱应该如何设立?遗嘱到底应该“管多远“、”管多宽“?如何逐步构建完整的财富管理体系?欢迎关注我们最新发布的家族(企业)治理与财富管理实战系列:《对话私人财富管理——财富家族保护、管理与传承的21篇实战案例》。

新 书 推 荐

本书将陆续在京东、当当、亚马逊上线,

大家也可以扫描下方二维码进入微店购买

张粟

和丰家族办公室高级宏观分析师

中山大学岭南(大学)学院世界经济学硕士

中国家族力研究中心研究员

分析研究领域为国际经济与金融市场、政策与制度变迁,以及宏微观经济前沿理论等。

[来源:和丰家族办公室,作者:张粟]