请点击“阅读原文”获取PDF版报告全文

本人欣然呈献《2017年四季度全球投资展望》。

各国政治局势与地缘政治隔格局仍然持续扰动市场。各国领导人在G20峰会聚焦自由贸易、金融监管和气候变化,中美全面经济对话成果寥寥,美国和朝鲜疯狂互怼,中印边界争端,默克尔连任德国总理、安倍宣布提前大选。

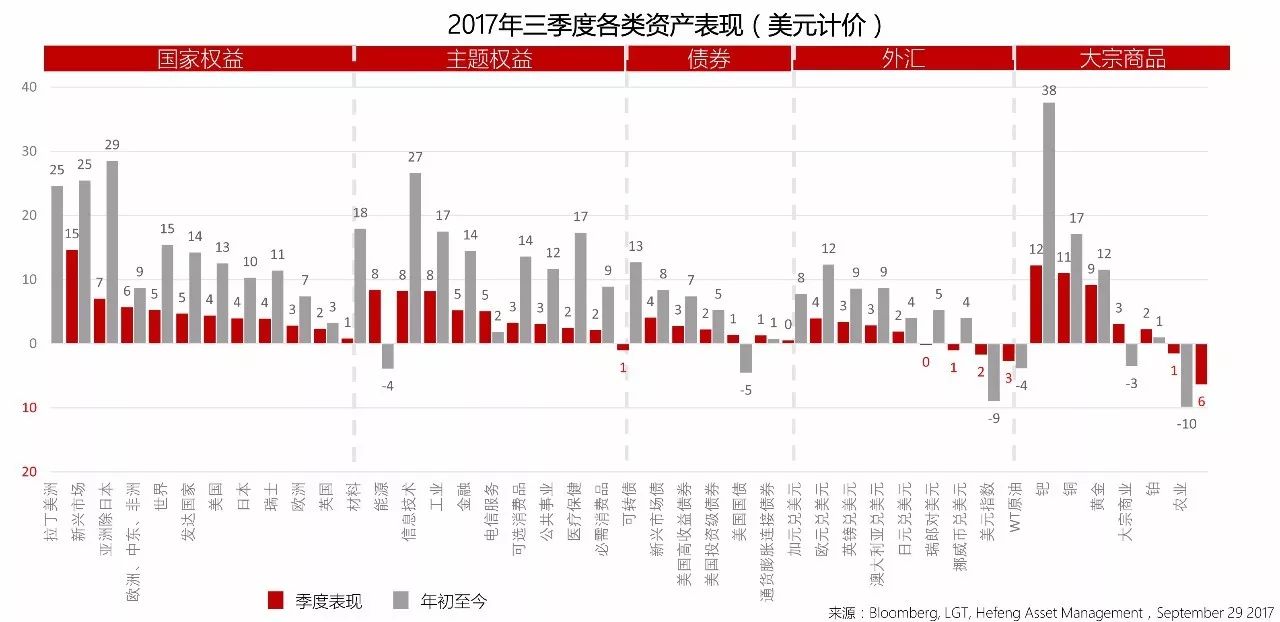

全球经济复苏,企业盈利继续广泛提升,市场并不过分担忧,短暂的波动后仍然持续上涨,市场所担忧的明显回调在三季度并未出现。

通胀有所提升,部分央行正在谨慎地收紧货币政策,加拿大央行宣布加息,美联储开始小规模缩表,欧洲央行也预计在2018年开始退出量化宽松。在流动性逐步收紧的大背景下,各类资产的价格都将承压。

牛市已经持续数月,究竟回调什么时候出现?特朗普政策大部分落空后,税改还有没有希望?各国大选又将带来怎样的深刻变革?现在是该加码、离场,还是按兵不动?

年初和当前比较,市场对于欧洲的态度发生360度的转变。由于欧盟内在缺陷、老龄化、债务问题、民粹主义兴起等问题,投资者对欧洲十分谨慎,欧元也在英国脱欧后持续走低。但现在欧元和欧洲已经成为投资的热土,经济增长提升了企业盈利,而通胀较低让央行保持宽松的货币政策,现时一切都“恰到好处”。欧洲政治未来将对市场有何影响?在近期大涨后,欧元后期走势如何?过强的欧元是否会拖累欧洲经济?欧洲权益未来走势又如何?默克尔领导的德国作为欧洲经济引擎,又有何独特之处?

本季度我们仍然超配欧洲权益、新兴市场权益和债券、能源及能源类权益和欧元,但对欧元进行部分的获利了结,加码了巴西权益;整体低配债券,保持低久期的债券组合,以减少加息对债券头寸的负面影响。

最容易赚钱的时代已经过去。歌舞升平的市场背后,四季度仍然存在诸多风险。 “所以多事之秋,灭迹匿端,无为绿林之嚆矢也。”在事故较多的时期,投资者需在把握投资机会的同时隐匿自己,以便躲开风险的侵袭。

蒋松丞

和丰家族办公室创始合伙人

和丰家族办公室董事总经理

点击可查看大图

欧洲:经济恰到好处,政治裂痕加深

欧洲政治虽未撕裂,但裂痕正在加深。默克尔连任德国总理,但支持率大幅下降。民粹主义的新选项党(AfD)崛起,进入联邦议院。法国总统马克龙不惧罢工与民意暴跌,坚持推进高动力市场改革。英国脱欧谈判困局依旧,分手费等关键问题难以谈拢。意大利脱欧风险仍在,但并不迫切。2018年5月之前将举行选举,虽疑欧政党五星运动民调领先,但脱欧障碍较大。西班牙加泰罗尼亚独立公投大概率无法成行。

对于权益市场而言,欧洲处于一个“恰到好处”的时期。经济良好,欧洲盈利终于开始赶上世界其他地区,转而进入一个上涨周期;而通胀较低,即使央行即将宣布退出量化宽松,仍将保持随机应变而适度宽松的货币政策。欧洲公司拥有的现金创新高,有股票回购和派发红利的潜力。房价上涨出创造财富效应,零售销售持续增长,滞后于美国,有望迎头赶上。欧洲难民危机有所缓解。欧洲的政治不确定性有所消退,法国推进税收和劳动力市场等改革,默克尔连任德国总理。相较于美国权益、欧洲政府债券,估值仍然较低。

德国从十五年前的欧洲病人转身成为欧洲经济引擎。德国权益涨势良好,超过欧洲其他地区。估值合理,德国DAX指数仍低于欧洲权益的平均市盈率。与欧洲其他国家形成鲜明对比的是,德国早已经完成劳动力市场、财税、社会福利等结构性。经济强劲,失业率远低于欧元区平均水平。德国实行谨慎的财政支出政策,是目前唯一有财政支出空间的发达经济体。默克尔第四次成为德国总理,但支持率大跌,三党政见差异较大,组阁难度大,后续政策推进不确定性增加。另外,由于德国的出口商较多,欧元急涨也对其利润造成一定压力。

世界主要经济体经济状况逐渐改善,全球贸易形势好转,市场担忧有所减轻。强劲的劳动力市场支撑着家庭消费和通货膨胀,国际货币基金组织(IMF)7月再次上调2017年全球经济增速至3.5%。正如我们在《2017年三季度全球投资展望》中的预期,通货膨胀已经逐步攀升至正常化的区间,现正围绕着长期趋势波动。

随着通胀的上升,部分央行已经开始收紧货币政策。加拿大央行宣布加息、美联储开始小规模缩表,并预计在12月再加息一次。预计欧洲央行也将在2018年开始退出量化宽松政策。而日本央行则维持超宽松的货币政策。中国央行保持稳健中性的货币政策,取向是不松不紧,对流动性进行“削峰填谷”,全面降准或降息的可能性较低。

贸易保护主义、地缘政治问题仍在发酵,外部环境的不确定性根源尚未消除,特别是美国的不确定性仍然存在。特朗普政府不排除进一步出台“买美国货、雇美国人”的升级措施,强化反倾销和反补贴,并重新评估所有贸易和投资协定,也不排除特朗普对中国以及其他有关经济体进一步施压的可能。美朝冲突、特朗普宣布税改框架、默克尔连任德国总理、安倍宣布提前大选、中国举行十九大等的后续发展也牵动着市场的神经。

美国:中期和长期谨慎乐观,短期可能存在回调,中期选举前税改进展仍然值得期待,可发掘结构性机会,关注小型股、金融、能源、医疗、基础设施、可选消费品和科技,警惕美国的高估值、特朗普政策实施不达预期、美联储加息/缩表进程过快。

欧洲:短中期持看涨观点,经济增长和通胀较低让一切“恰到好处”,关注德国权益、股份回购、周期型板块和出口商,警惕欧洲央行过早地收紧货币政策、意大利大选、欧元增长过快。

日本:整体中性,公司治理改革有待在盈利改善后发挥作用,关注公司治理改革受益行业、并购主题、小型股和周期股,警惕日元升值、工资上涨,安倍支持率和执政力削弱、地缘风险,核泄漏负面影响。

新兴市场除中国:持乐观观点,新兴市场将受益于受益于全球经济复苏和经济转型,可关注亚洲市场。警惕发达市场货币政策超预期收紧、美元走强、地缘政治冲突加剧和特朗普实施贸易保护政策和债务规模高企。

新兴市场——巴西:短中期持乐观观点,政治丑闻不改复苏态势,市场超卖创造良好的入场时机。警惕特梅尔贪腐案件进展、经济改革不及预期、大宗商品价格上涨放缓、特朗普贸易保护政策加剧。

新兴市场—中国:中长期持乐观观点,维稳政策接近尾声,憧憬长效机制改革,关注国内消费主题、中国基础设施建设(包括一带一路)、服务业对外开放、军工、能源、房地产;警惕资本管制、房地产调控、去杠杆、改革受阻、地缘冲突和中美贸易谈判、香港市场资金流失、主权降级。

前沿市场:看好,包括拉丁美洲、东南亚、非洲等国家,经济呈指数级增长、与其他经济体相关性较低,可作为高风险投资者标配,主要风险在于市场不健全,经济结构脆弱,个别国家处于地缘纷争中心。

通胀联接型债券:乐观观点,通胀疲软后的上调带来介入机会,美国胜于欧洲、日本,主要风险在于通胀程度不达预期。

发达国家主权债:整体悲观,货币政策紧缩预期压低总体回报,精选美国。

投资级债券:整体中性,短期更看好欧债。

高收益债券:整体中性,短期更看好欧债。

新兴市场债券:整体谨慎乐观,风险可控和收益较高具有吸引力,看好新兴市场公司债。

能源:持积极观点,减产与地缘风险联手推升石油价格,已经如我们所预期地回升至50元以上,预计将在2017年下半年继续走高。除能源本身,同时关注能源产业上下游和能源出口国,包括石油勘探和生产公司的权益和债券,主要风险在于部分产油国产量增加、美国页岩气增产和美国能源出口政策增加供给、电动车技术的不断进步。

贵金属:持中性观点,世界范围的政治风险、地缘冲突风险和货币风险仍然高企,贵金属作为安全垫是投资组合的标准配置,主要风险在于实际利率上涨、美元触底反弹、亚洲实物黄金需求下降。

房地产:持中性观点,资本利得潜力有限,视对经常性收益的需求选配,稳定派息来源在低回报环境中受到青睐,主要风险在于信贷-风险利差上升、加息。

对冲基金:持中性看法,看好多元策略,重点在于寻找优质管理人与分散投资,强调投资哲学的连贯性与策略更新能力。

私募股权:持消极看法,高估值和激烈竞争或将压低回报,全球私募股权市场过热,一级市场估值过高且退出渠道有限,存量项目对新项目造成挤压,资产管理人良莠不齐,资产类型流动性不佳,但私募股权提供了分享模式创新与科技进步的丰厚收益的机会,关注科研成果转化策略。

美元:短期中性,在年初至今的持续走弱之后已经有所反弹;中期看涨观点,预计将在货币政策收紧和税改有实质性突破时上涨。

欧元:持短期和中期看涨观点,急升后的短期上行空间有限,短期持中性观点,中长期持看涨观点,长期趋势取决于央行货币政策和关键政治进程。

英镑:持中性观点,虽有贬值风险,但货币政策收紧预期形成支撑。关注少数派政府的执政进程、英国央行决议和退欧谈判进程。

日元:持中性观点,利差和避险需求相互制衡,关注美联储、欧洲央行和日本央行的货币政策。

人民币:维持弱势判断,双向波动后或重回贬值通道,人民币兑美元短期可能维持稳定,中期贬值的趋势不会逆转,但骤贬的可能性已经降低,可控的温和贬值是更有利的汇率环境选择。

往期回顾:

请点击“阅读原文”获取PDF版报告全文