家族·观点 | 家族信托被选择的理由——持久地保有可能与温暖

家族信托的本质是什么?在时间和范围上延伸委托人的意愿和影响这才是家族信托的本质。委托人可以根据自身的考虑,来决定自己生前或死后自身名下财产的利益如何进行管理或分配的制度。信托的“自由”让一切变成了可能,而且始终保有对家人的温暖。信托的自由性与人们创新愿望推动了信托制度在全球的发展。

家族信托的本质是什么?在时间和范围上延伸委托人的意愿和影响这才是家族信托的本质。委托人可以根据自身的考虑,来决定自己生前或死后自身名下财产的利益如何进行管理或分配的制度。信托的“自由”让一切变成了可能,而且始终保有对家人的温暖。信托的自由性与人们创新愿望推动了信托制度在全球的发展。

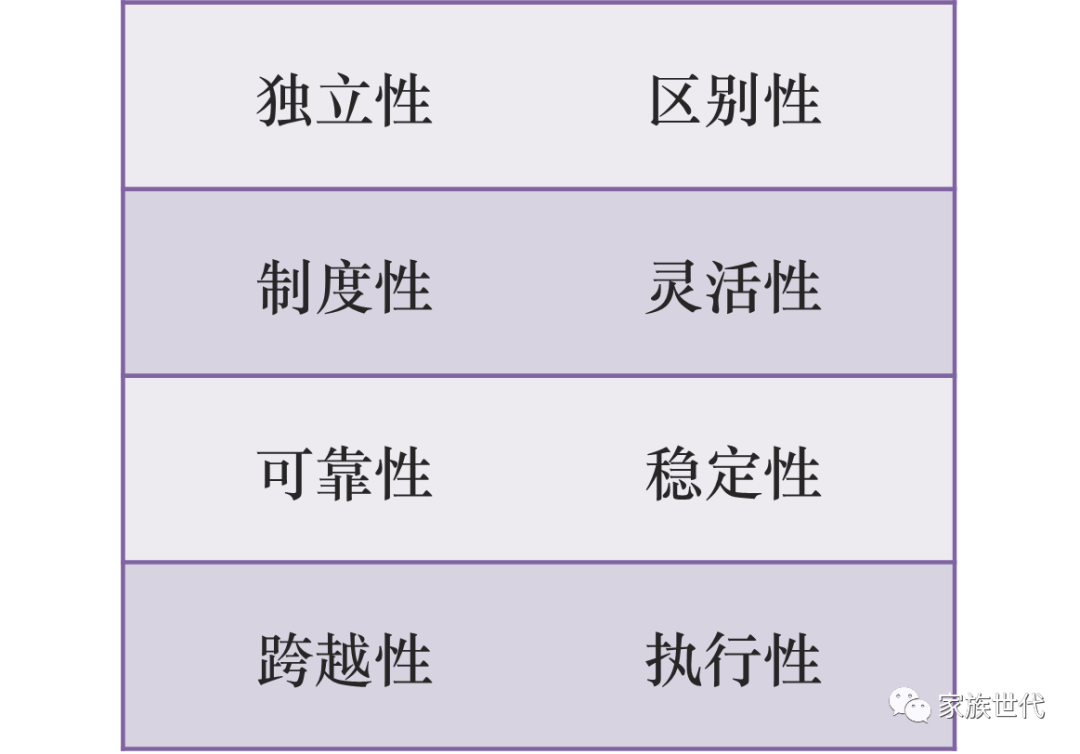

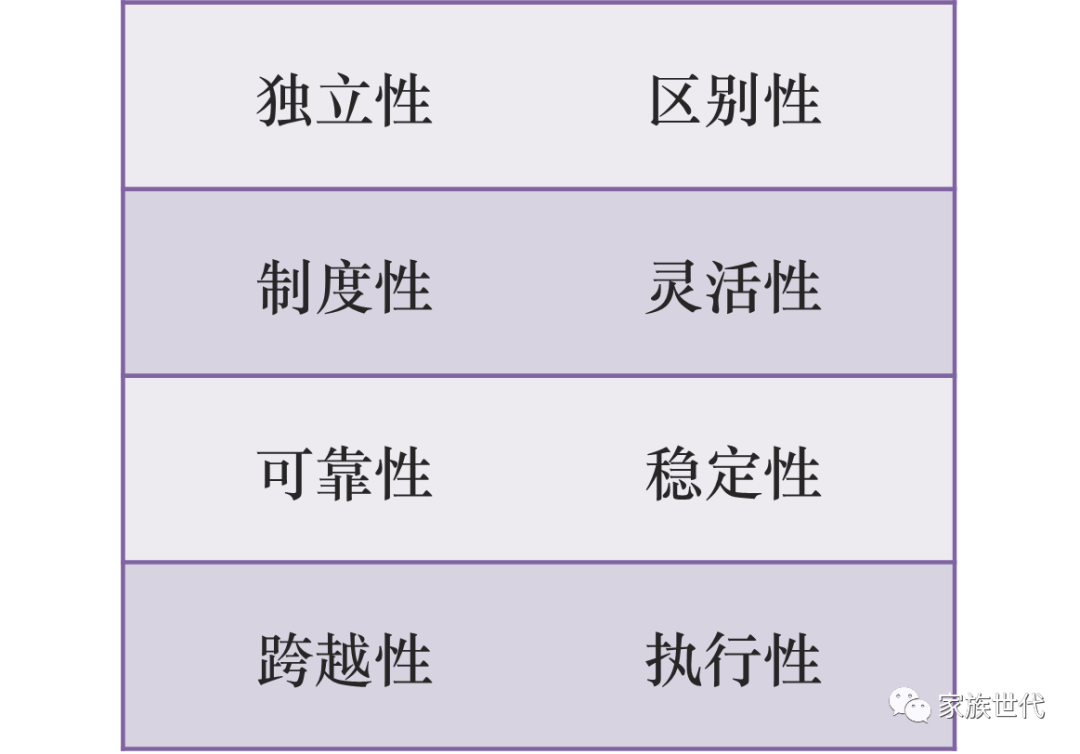

关于家族信托的功能价值

独立性

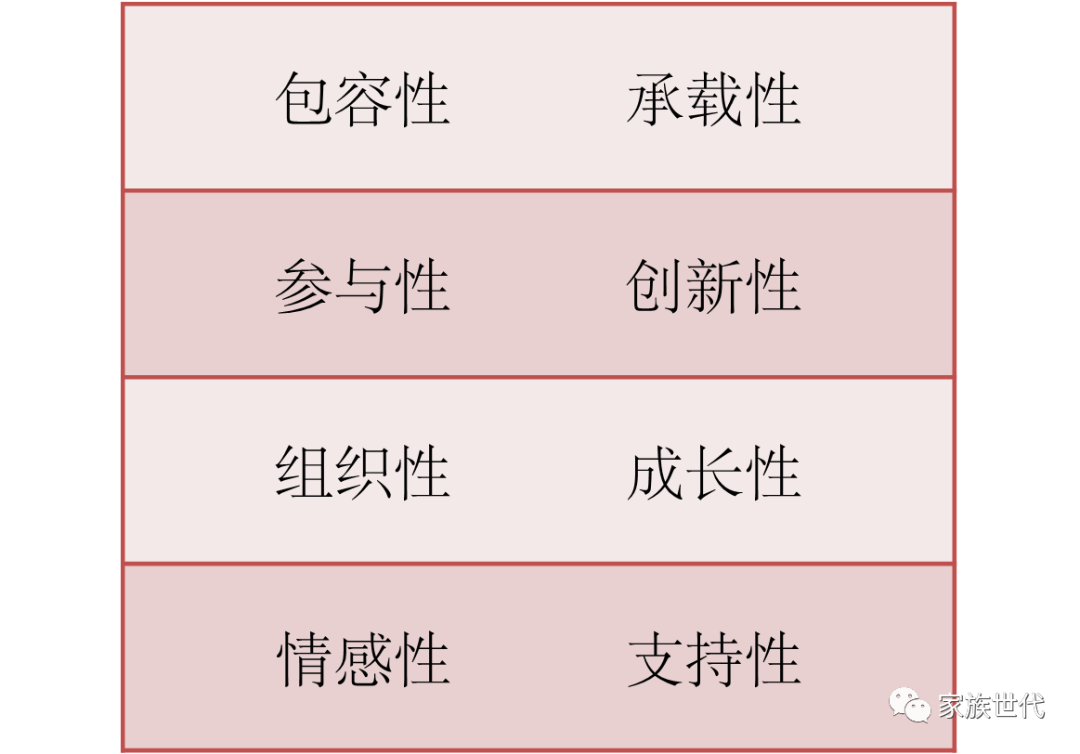

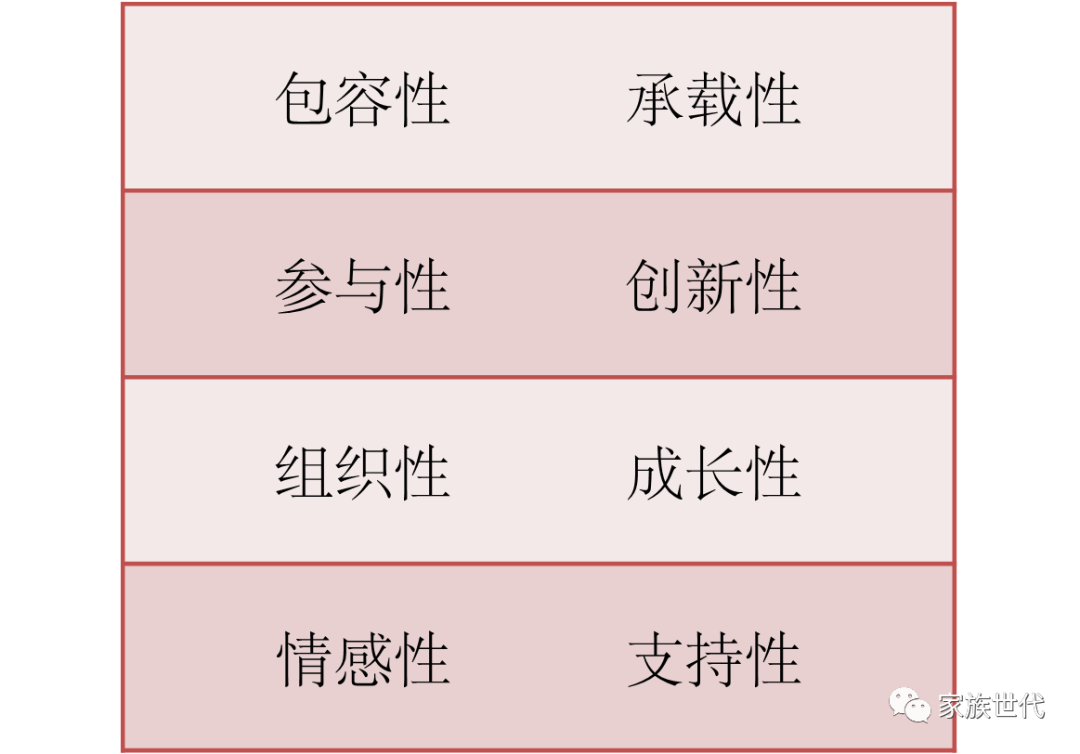

关于家族信托的家族价值

关于家族信托的家族价值

原文始发于微信公众号(家族世代):家族·观点 | 家族信托被选择的理由——持久地保有可能与温暖

家族信托的本质是什么?在时间和范围上延伸委托人的意愿和影响这才是家族信托的本质。委托人可以根据自身的考虑,来决定自己生前或死后自身名下财产的利益如何进行管理或分配的制度。信托的“自由”让一切变成了可能,而且始终保有对家人的温暖。信托的自由性与人们创新愿望推动了信托制度在全球的发展。

家族信托的本质是什么?在时间和范围上延伸委托人的意愿和影响这才是家族信托的本质。委托人可以根据自身的考虑,来决定自己生前或死后自身名下财产的利益如何进行管理或分配的制度。信托的“自由”让一切变成了可能,而且始终保有对家人的温暖。信托的自由性与人们创新愿望推动了信托制度在全球的发展。

独立性

关于家族信托的家族价值

关于家族信托的家族价值

原文始发于微信公众号(家族世代):家族·观点 | 家族信托被选择的理由——持久地保有可能与温暖

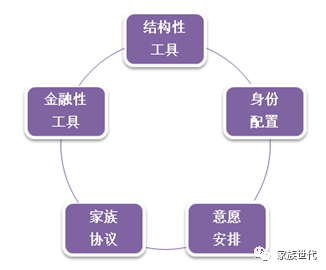

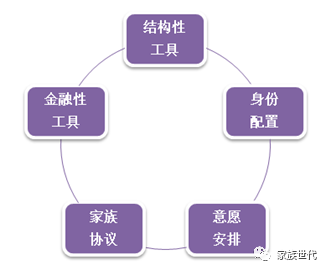

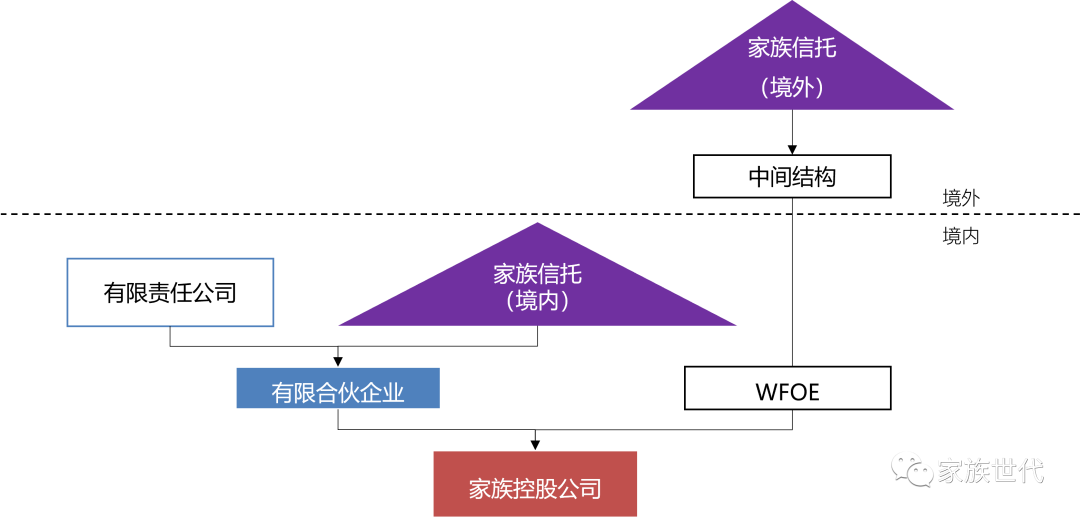

家族财富管理工具出现了非常明显的功能扩张与打通融合的趋势,这对于财富管理行业的影响是深远的。特定工具功能价值的扩张,工具之间功能的有效打通与结构性融合,让财富管理工具箱日渐充盈起来,而且越来越有质感。

家族财富管理工具出现了非常明显的功能扩张与打通融合的趋势,这对于财富管理行业的影响是深远的。特定工具功能价值的扩张,工具之间功能的有效打通与结构性融合,让财富管理工具箱日渐充盈起来,而且越来越有质感。

有一些基本的财富管理工具一般是必须使用的,也有一些特殊的财富管理工具是根据特定的需要使用的;不同的目标又需要不同的财富管理工具或若干财富管理工具的综合运用;同样的工具,运用技术和火候又有很大的差异并达成不同层次的效果;当然,工具的运用又可以根据喜好去选择,也可以根据能力去安排;有些工具缺失或没有条件使用,用其他工具暂时替代一下也未尝不可。这就是财富管理工具运用的道理。

基于多年的财富管理市场发展,市场逐步形成了一些关于财富管理工具共识性的基本判断,可以通过这些判断澄清一些与财富管理工具选择与运用有关的认识误区:

1、无论是各类结构性工具、还是非结构性工具相互之间本无优劣之分。产生优劣之分的是我们的内心喜好,实际所谓的优劣判断并不见得真实与准确,甚至也不见得存在任何实质意义。不存在使用这个工具就“对了”,而没有使用这个工具的就“错了”的情形;

2、财富管理工具的优劣,是在选择中产生的。家族根据自己条件和要求最终选择的某一个工具对家族而言就是“优的”,没有选择的工具对这个家族而言暂时就是“劣的”。所以在工具选择上没有必要过于纠结,相互攀比,只要能够有效且可靠地实现目标就好;

3、财富管理工具的优劣,实际上很多时候更是在运用中产生的。同样一种工具,同样的条件,同样的需求,同样的目标,不同的工具运用能力会产生“优”与“劣”,其实这与工具本身是无关的,而与运用的技术能力有关,关注技术是必要的。同样是家族信托,他人做的可能实现目标没有问题,而你做的却未必尽如人意;

4、站在不同的立场上,财富管理工具才会产生优劣之分,机构有机构的基因、偏好、目标、选择与判断;家族有家族的条件、诉求、目标、选择与判断。优劣是一种价值判断,一定是有立场的。信托公司关注并推荐信托的价值,保险公司关注并推荐保险的功能,就是这个道理;

5、就特定目标的实现而言,工具确有优劣之分的,对特定目标可能某些工具根本无法实现,对特定目标不同工具的实现能力也有先天的能力差异,这个时候工具优劣的存在是客观事实,作出必要判断是必须的;

6、如果从家族(企业)通过顶层结构设计实现保护、管理与传承的整体目标出发,结构性工具就变成了必备的、基础性的工具,而且这个时候是多种结构性工具的系统运用。此时结构性工具一定是“优的”,是主导的。

所以说,每一种工具有每一种工具的价值,否则这种工具是不可能存在的,但工具之间有存在功能的交叉与替代。在尊重家族意愿的基础上,依据家族的条件与需求,将运用的工具价值尽可能充分与完整地发挥,这才是财富管理服务的本分。

[来源:家族世代(ID:FamilyGenerations),作者:梁嘉颖、赖逸凡、张东兰]

原文始发于微信公众号(家族世代):家族·观点 | 关于财富管理工具共识性的基本判断与误区澄清

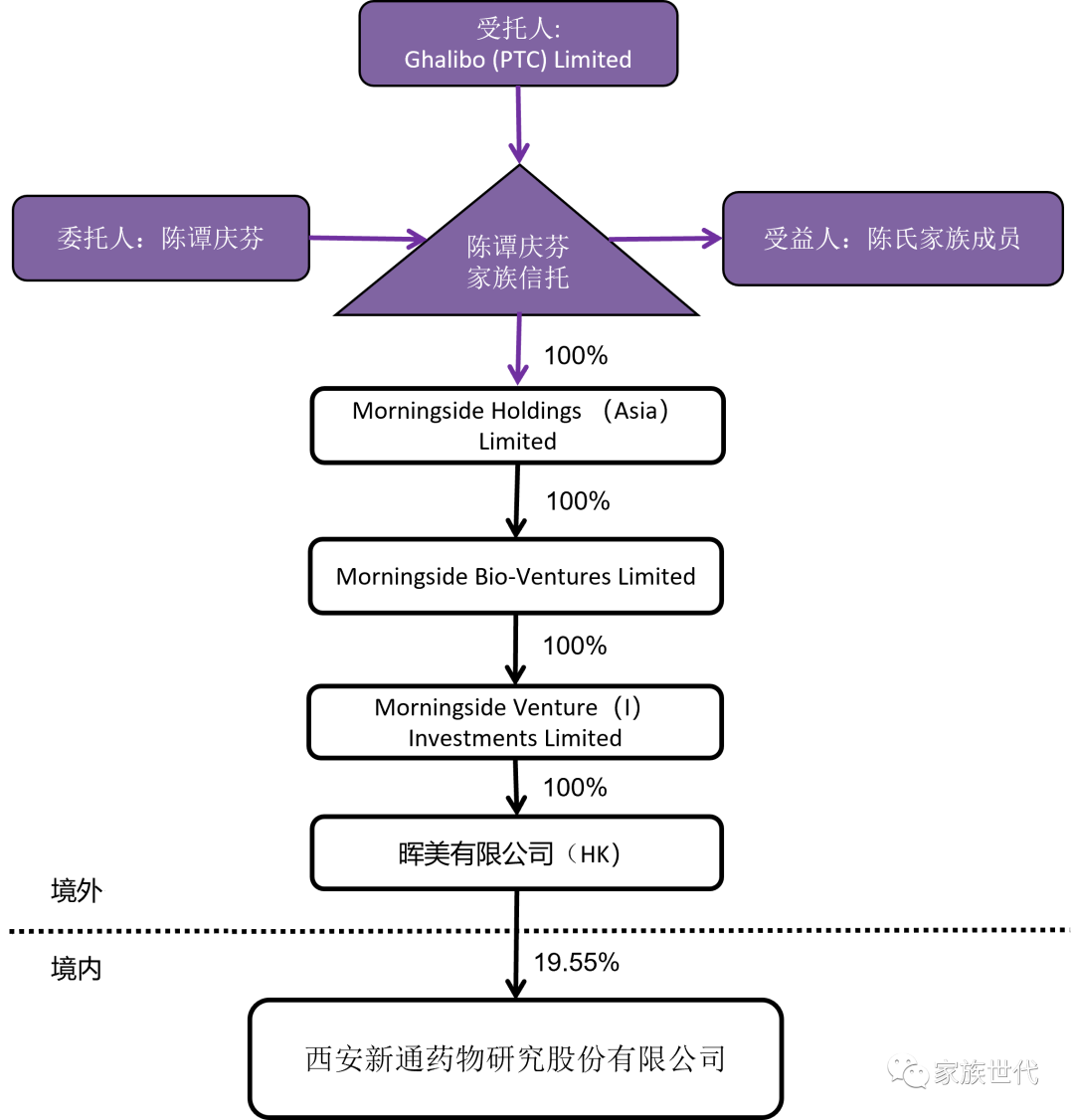

2023年1月12日,西安新通药物研究股份有限公司(简称“新通药物”)经上海证券交易所科创板上市委员会2023年第6次审议会议,审议符合发行条件与上市条件,且经上市委员会确认不存在需进一步落实事项,成功实现IPO。

2023年1月12日,西安新通药物研究股份有限公司(简称“新通药物”)经上海证券交易所科创板上市委员会2023年第6次审议会议,审议符合发行条件与上市条件,且经上市委员会确认不存在需进一步落实事项,成功实现IPO。

延伸阅读:

欧普照明实控人家族试水家族信托

名创优品港股IPO——看“十元店一哥”的家族信托与财富管理智慧

乐华娱乐IPO——看娱乐圈大佬的家族信托与资产重构路径

晶科能源过会——实际控制人家族信托持股IPO又一成功案例

境内家族信托在上市企业的应用场景解构——五个IPO企业案例

原文始发于微信公众号(家族世代):家族·观点 | 新通药物IPO过会——家族信托股权结构背后财富家族显现

伴随着财富管理市场的发展,近两年财富管理工具及运用有一些新的演化趋势,也存在一定的挑战,对财富管理行业的发展与格局会有一定的影响,应当引起重视。

伴随着财富管理市场的发展,近两年财富管理工具及运用有一些新的演化趋势,也存在一定的挑战,对财富管理行业的发展与格局会有一定的影响,应当引起重视。

意愿安排工具之间的充分打通融合

意愿安排工具之间的充分打通融合

意愿安排工具与结构性工具的打通

意愿安排工具与结构性工具的打通 结构性工具功能价值的逐步扩张

结构性工具功能价值的逐步扩张 结构性工具应用场景的全面打开

结构性工具应用场景的全面打开 结构性工具治理、家族(企业)治理与财富管理的融合

结构性工具治理、家族(企业)治理与财富管理的融合 境内与境外财富管理工具的价值共享

境内与境外财富管理工具的价值共享

家族价值与社会价值的融合与平衡

家族价值与社会价值的融合与平衡

原文始发于微信公众号(家族世代):家族·观点 | 关于财富管理工具相关的关键演化趋势